Bankwest将负扣税踢出贷款审核项目 其他银行伺机而动瓜分贷款份额

【今日澳洲2月14日讯】针对新的和一些现存的贷款申请人,Bankwest决定将负扣税收益踢出贷款审查清单中,澳新银行和澳洲国民银行将此举作为扩大市场的契机,吸引不满的贷款人转换银行。

据《澳洲金融评论报》报道,Bankwest为澳洲联邦银行的旗下贷款机构,在周一确认,丰厚的负扣税收益将不再作为单款资格审核的项目,此举将令贷款人所获得的贷款额度大幅降低。

现在,澳新银行已向抵押贷款经纪人发出书面通知,为新的叫停房产和房产投资贷款人提供一个1200澳元的退款优惠,试图在客户不能在贷款中使用负扣税收益后,赢得新客户。

27岁的Charlotte Jover是一名房产投资者,她和她的伙伴——27岁的Lloyd Lamberti,都是依靠负扣税收益,以提高她们的借贷能力,她们认为,Bankwest贷款政策的改变营造了“不确定性”和“不公平”的氛围。Jover说:“针对我们的财务状况,已经部署了周密的计划,为我们的第一所房子储蓄定金。”Jover表示,她们投资于投资性物业,以此来更快获得房产定金。

在Bankwest的一份保密声明表示,该变化将影响“所有新的贷款申请和现有的、需要重新评估的交易”。

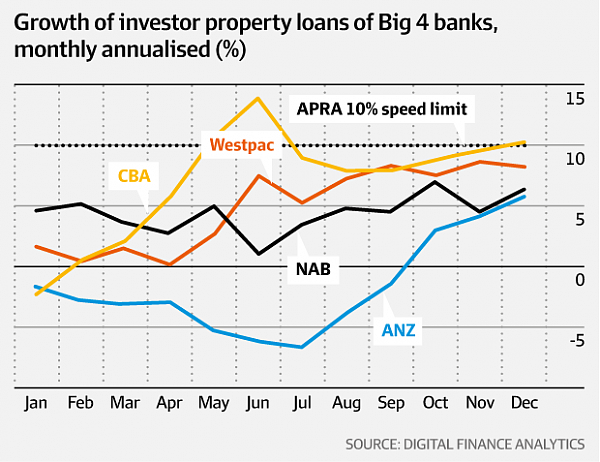

(图片来源:《澳洲金融评论报》)

据Digital Finance Analytics的数据分析,在12月,投资贷款的年度每月净变动显示,澳洲联邦银行和Bankwest的增长在10.3%以上。年化分析的基础上,西太平洋银行、澳新银行和澳洲国民银行是7%左右。西太平洋银行称其增长率为6.4%,国民银行表示,增长率“低于上限”但拒绝透露具体数字。

分析人士称,由于担心市场前景、大批量融资和监管成本的上升,联邦银行已做好准备,失去一些住房投资市场的份额。

(Vanessa)

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64