CMC Markets | 投资黄金看这几点

8月13日黄金价格上试1530美元水平上方后,高位跳水,日内最低至1480水平,收盘至1500美元水平,日内空间振幅达50美元水平。

此后4个交易日,黄金价格未有新高,围绕1500美元上方震荡,8月19日下破1500美元水平。

技术走势维持M21平均线上方,中线多头趋势波段不该。

借此调整“空挡期”,对于一些新进入黄金投资领域的投资者是难得的学习机会,了解黄金投资的重要参考因素,以及投资模式。

黄金投资的宏观要素:

1、地缘&政治

2、通胀

3、美元利率周期

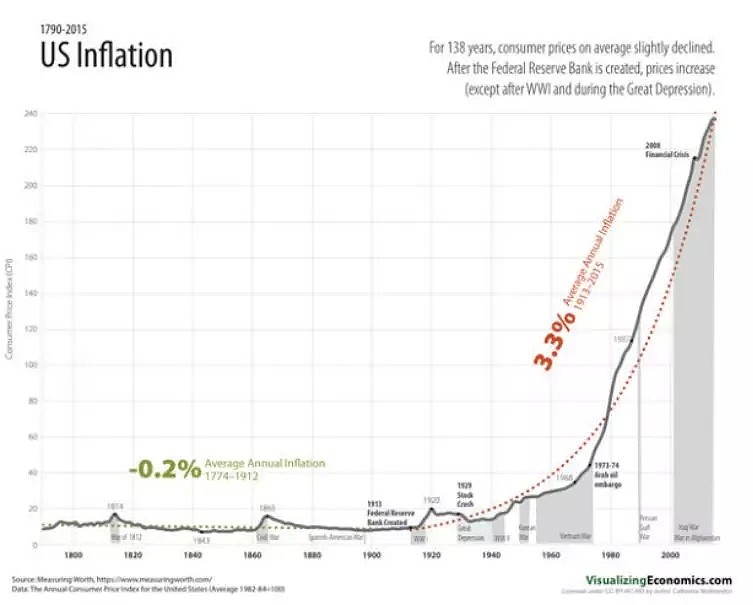

上述三种要素为黄金重要的宏观因素,其中“通胀”与“美元利率周期”是密切相关的。根据我们2018年的分析,布雷顿森林体系后的“通胀”并不是黄金投资的关注要素。

换言之,如果以货币增速对比黄金价格的变化,黄金价格是无法跑赢“印钞机”的。

在看美国方面,过去一百年美国通胀年复合增速达到3.3%,而在70年代放弃金本位制度后,货币膨胀加速,CPI年复合增长超过4%。这仅仅是以一篮子消费品的价格来衡量货币购买力贬值速度。实际上,当家庭财富越过纯粹为了满足当年消费的临界点,购买资产是更重要的支出。

如此则很清楚了,黄金美元的脱钩,黄金价格固然长周期看下来是上涨的,其更多体现的是应对“地缘政治、突发事件、经济周期拐点的对冲作用”,而应对通货膨胀或者说“货币幻觉”,黄金则是下下之选。

相关内容详细回顾,投资者可文末回顾相关链接。

“地缘政治”方面往往体现在区域军事冲突或者“对峙”上,包括事件推动的“非军事”行动,从2018年至今“美伊中东冲突”、“英国退欧”、以及之后“美联储转向降息”的利率问题。

黄金投资的模式:

1、实物黄金

顾名思义是黄金实物体,摸得着看得见。实物黄金投资分为首饰金、金币、金条几个大类。

其中,首饰金价格溢价金价最高(主要附加了“工艺费用”的成本),首饰金佩戴装饰用,体现在其使用价值上,作为实物投资,不是首选!

(Source:百度)

实物黄金的选择中,我们更偏向于“金币”,属于最佳投资品种。金条因做工工艺不同、发行机构不同,“水”相对较深。

而金币则是央行信誉为代表的货币,材料因是黄金(900—999)为主,更偏重于投资收藏,不参与实际流通。当然也有早期的欧洲国家金币参与流通,主要集中在大航海至工业革命周期段,和现代金币的意义不同,此处不做论述。

比如我国,现代金币的国际标杆则是“熊猫金币”,人民银行委托造币厂自1982年开始每年发行。收藏市场上则更多提供已经鉴定的金币,有评级,价格透明,投资者可自行去当地收藏市场了解(评级公司有国内外之分,国外NGC、PCGS公司的评级更具权威性和市场公认性)。

投资金币的价格会根据年份、发行量、黄金重量规格有不同的市场价格,部分小精稀品种价格走势惊人。

(Source:百度)

2、黄金金融资产

黄金金融资产中,可供选择的产品,我们根据交易机制不同、产品设计原理不同,做如下表格供参考:

在CMC Markets系统上,则可如此选择:

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64