股市热潮中,机构赚得盆满钵满,散户仍旧是韭菜

当前,股市入市的热潮已经席卷全球,而散户则成为了本轮行情中的“焦点”。

从3月9日开始,人们对于新冠疫情的恐慌,造成美股在两周之内史无前例的4次“熔断”,全球股市也是哀鸿遍野,然而随着美联储祭出史上最大手笔救市,短短一两个月之后,这次股灾似乎就被忘得一干二净。

与机构投资人的谨慎不同,在美国和澳大利亚,有大量的散户在疫情期间涌入股市进行投资。

根据澳洲证券及投资委员会ASIC的报告,在2月24日至4月3日期间,有超过14万名新投资者与经纪人签约,平均每天开设4,675个新帐户。与前六个月相比,这一数字增长约3.4倍,新投资者现在已占所有现有帐户的约21%。

散户们热情高涨,并且表现出了与机构不同的市场行为,以至于一些机构的交易员表示,市场的动向已经被散户所影响。

然而,如果新加入的散户大军认为“人多力量大”,散户的话语权在市场中有所增加,那就错了。澳交所(ASX)日前决定将“紧急”融资规则再延长4个月其实就是最好的答案。

疫情笼罩下的资本市场目前存在一大趋势:即大量散户要么是第一次入市的新手,要么就是在经历了长期的观望之后,再次进入股票市场。

例如,自美股于3月底回升以来,通常使用零佣金Robinhood平台的此类散户投资者成为推动股市回升的关键力量。

在澳大利亚,此类投资者对市场的影响也很明显。Vesparum Capital的数据显示,散户投资者在2月底至3月底之间买进了90亿澳元的股票,而机构投资者则出售了110亿澳元的股票。

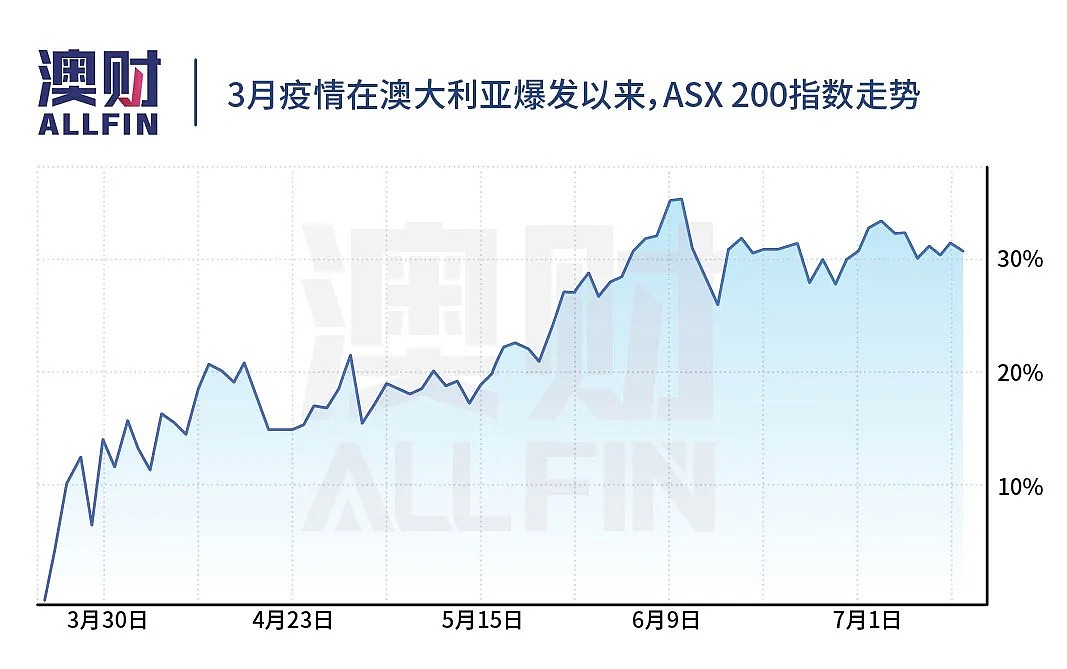

看似散户捡了机构的“便宜”——3月之后,全球股市全面反弹,美股更是回到了疫情前的水平,澳股ASX 200指数较3月低点也上涨了约30%。逢低买入的散户中,不少人收益不错。

然而,疫情笼罩下的澳大利亚资本市场还存在另外一大趋势,即融资(增发)活动的增长惊人。

融资是过去几个月中最有争议的活动之一。一些现有股东根本没有收到任何股票,而新机构则趁机不断涌入。

3月31日,在全球新冠大流行的峰值时期,澳交所宣布,将配股上限从15%提高至25%,并完全取消不可弃权配股的上限,以便帮助现金流出现短缺的上市公司快速筹集大量资金。

澳交所规则变化引发了一轮筹资热潮,甚至超过了2008年的全球金融危机时期。根据Ownership Matters提供的最新数据,澳洲上市公司已经融资272亿澳元,这一规模达到了世界水平的一半还多。

同期,投资银行从融资的活动中收取了高达4.33亿澳元的佣金,而机构投资者则抓住机会购买了大幅折价的股票。在大多数情况下,得益于全球股市的上涨,这些股票回报丰厚。

赢家和输家

在这一轮融资高峰,赢家和输家变得愈发清晰。

就赢家而言,有勇气或有幸参与本轮融资潮的大型机构投资者、以及推动交易达成的投资银行无疑在列。

就输家而言,那些没有获邀或没有能力参与融资的人(尤其是散户投资者),获得的收益很少却遭遇了不小的股权稀释。

尽管疫情期间的增发配股计划也让散户投资者可以获得相对便宜的股票,继而获得其中的一些收益。

然而在绝大多数情况下,散户投资者获得的新股比例相对较小。换句话说,他们受到股权稀释的影响也最大。

因此,一次次的危机引发了一波又一波的筹资活动,导致一次次的财富从散户投资者向机构投资者转移。

投资机构在融资潮中收益颇丰

机构配售引发散户投资者股权稀释成为一大关注热点。尤其是,一些融资活动的折价幅度很大,并且此类融资活动的投资者一般通过闭门会议选定。

代理咨询公司Ownership Matters算了一笔账,可以清楚地了解上市公司和机构投资人在融资活动中获得了多少收益。

Ownership Matters分析了澳交所规则变更后完成的14笔融资活动。结果显示,融资股权的发行中位价,较前一个交易日收盘价的平均折扣为16.7%。

堪比“地板”的发行价推动这14笔融资中位收益增长至可观的32%(与折扣发行价相比)。

投资银行也是大赢家之一。Ownership Matters统计的14笔融资活动总计筹集了约68亿澳元的资金,其中65%通过向大型机构投资者配售而筹集。

根据Ownership Matters的计算,中间费用为2.35%。这表明大约有1.6亿澳元在短短几周内就进入了投资银行的保险箱。

基于以下规则,Ownership Matters对融资活动进行了评级。

评级(满分10分)考虑了股权稀释、费用、融资理由、折价幅度、融资结构、股东名单影响以及公司对股权分配的解释情况。

结果突显了疫情融资高峰的一些异常情况,得分越高代表融资活动越合理。

以金矿公司Bellevue Gold(ASX: BGL)为例,该公司通过配股筹集了约2650万澳元的成长资本。

Bellevue Gold官网截图

这笔交易不仅导致未受邀股东的持股被稀释了15%,而且配股的75%分配给了一家投资机构,即全球投资巨头BlackRock(贝莱德)。

由此造成的结果是BlackRock持股比例从不到0.5%激增至10%。换言之,BlackRock在未来的任何交易中都拥有很大的发言权。根据Ownership Matters的评分,这笔交易得2分。

Flight Centre的7亿融资折价幅度达到27%,根据Ownership Matters的评分,这笔交易得4分。

众所周知,在这笔融资中,该公司的创始人团队(包括首席执行官Graham Turner)仅支付了2500万澳元。同时,融资结构也存在问题。

Ownership Matters指出,在配售中使用可弃权要约将限制创始人和其他未参与投资者的稀释。可弃权要约反映出对股票的明确需求。例如,96%的机构投资者认购了股票,同时Flight Centre股价自融资以来上涨超过60%。

排名最高的融资(得7分)来自水暖用品供应商Reece。该公司筹集了6亿澳元的资金,折价幅度仅为12.5%,佣金为1.6%。

价值从散户投资者不断向大型机构投资者的转移。

然而,故事并没有到此结束。

散户投资者受打击最大

我们不能回避这样一个事实,即便是符合澳交所规则变化精神的融资活动,散户投资者因股权稀释而遭遇的损失也最大。

最近几周,澳交所咨询了很多机构,继而获得了充分理由来延长援助期限。

一方面,延期对银行、律所、和市场经营机构有利。因此发行的股票越多,交易活动就越多,佣金就越丰厚。

但是,另一方面,除了规模不大的澳大利亚股东协会(ASA)以外,没有机构能够替散户投资者发声。

在去年的大选之前,联盟党曾准备为散户投资者就红利抵扣的问题提供帮助。然而,在这一问题上,目前的执政党和在野党双方都没有什么热情。

那是因为股权稀释是一个更难掌握的概念吗?也许。

但是,在这个问题上,政府本可以为散户投资者(其中很多是新手)提供一些保护。

然而并没有。

澳交所在宣布“融资”援助措施将延长至11月底时表示,持续存在的新冠危机(包括维州新一轮的封锁以及9月之后联邦政府刺激措施的不确定性)是导致援助举措延期的主要原因。

换句话说,新冠危机并未结束,新一轮的融资高潮也很有可能到来,依旧是机构大口吃肉大碗喝酒,散户们分些残羹冷炙,甚至一无所获。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64