股价单日狂飙16%!零售巨头争购,药房这块“蛋糕”有多大?

2021年12月2日,澳洲股市突然蹦出一匹“大黑马”,单日股价暴涨16.38%,从1.495澳元/股一路狂飙至1.740澳元/股。

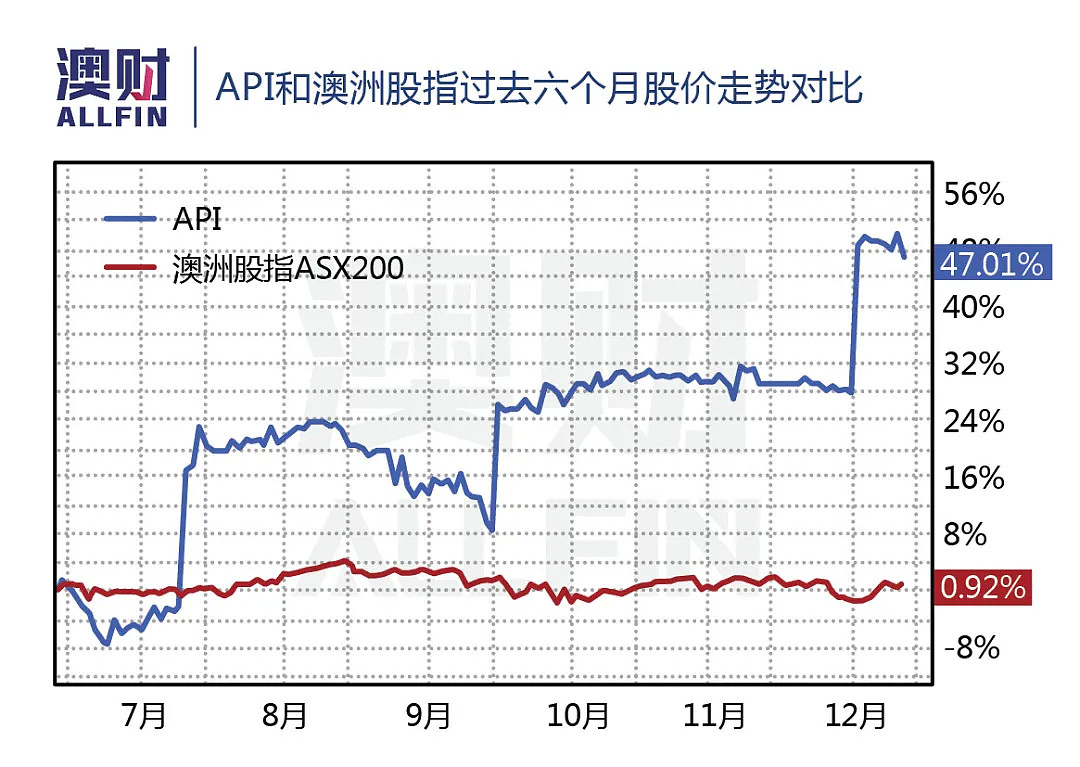

纵观该股过去半年的表现也是可圈可点,先后经历过三次大幅拉升,股价呈现出经典的“上台阶”走势,截至12月13日收盘1.725澳元/股,这匹“大黑马”6个月涨幅更是高达47%。值得一提的是,同期澳洲股指ASX200几乎“原地踏步”,涨幅不到1%。

此时,投资人或许会产生两大疑问:这匹“大黑马”究竟是哪家上市公司?又是什么原因出现如此惊人的涨幅?

您先别急,我们马上揭晓谜底!

这匹“大黑马”就是澳大利亚药品批发和健康美容零售集团——澳大利亚制药工业有限公司Australian Pharmaceutical Industries Ltd(ASX:API)。

进一步深挖背后暴涨的原因,我们不难发现,API三次大涨均源于——澳洲最大零售企业之一的西农集团Wesfarmers(ASX:WES)、药房运营商 Sigma(ASX:SIG)以及澳洲国民连锁超市巨头Woolworths集团(ASX:WOW)争相收购API的消息。

那么,“香饽饽”API究竟有何“魅力”?澳洲零售巨头为何争先恐后布局药房业务?药房这块“蛋糕”究竟有多大?

剑拔弩张!

零售巨头为何争购API?

首先,博满澳财分析师带投资人回顾一下这场——剑拔弩张、“火药味”十足的零售巨头们争购API“大战”。

第一阶段:“战火”点燃

今年7月,西农集团率先“点燃战火”,首次向API提出了每股1.38澳元的收购要约,较其上一交易日收盘价溢价20.5%。同时,西农还与API的大股东WHSP(ASX:SOL)达成协议,以支持其收购计划。

第二阶段:风云突变

9月中旬,为了巩固“战果”,西农集团将收购对价提升至每股1.55澳元,并于10月初将WHSP持有的9510万股股票全部收入囊中,占比19.3%成API第二大股东。

9月下旬,半路杀出个“程咬金”,同行药房运营商Sigma突然“参战”,也提交了一份非约束性提案,以每股1.57澳元收购API全部股份,API估值达7.73亿澳元,对价相较于西农更具吸引力。但西农已开始对API尽职调查并承诺将推进收购API的提案,并表示不投票支持Sigma的提案,随后Sigma知难而退。

第三阶段:“大战”升级

一波刚平一波又起,12月2日,Woolworths集团也高调“参战”,争购API“大战”瞬间升级。Woolworths宣布将通过非约束性收购提案以每股1.75澳元(将估值提升到8.72亿澳元)收购API所有股份。这一收购价比API和西农11月8日宣布的计划实施要约达成价超出12.9%,API当日暴涨16.38%,最新收盘价每股1.755澳元已超出收购价0.005澳元。

那么,“香饽饽”API到底有何“魅力”?引得零售巨头们为了得到“她”剑拔弩张?

API是澳大利亚药品批发和健康美容零售集团,核心业务是药房分销和药妆零售。公司在澳大利亚和新西兰均有分部。其中,澳大利亚部门主要负责医药、健康、保健、美容产品的分销和零售服务;新西兰部门主要负责制造药品和消费者洗漱用品。

公司旗下品牌包括药妆连锁店Priceline Pharmacy;提供药剂师专业药物咨询的Pharmacist Advice;提供个人护理和非处方药产品等服务的Soul Pattinson Chemist;提供无创美容服务并销售其研发的美容产品的Clear Skincare;独立药店会员俱乐部Club Premium。

相较于其他药品批发经销商,API集批发、分销、健康保健美容零售,以及专业咨询服务于一体的商业模式,业务的多样性更加吸引投资者。

诱惑难挡!

药房这块“蛋糕”究竟有多大?

零售巨头们为什么要通过争购API布局医疗健康业务,药房这块“蛋糕”究竟有多大?其背后的真正动机又是什么?

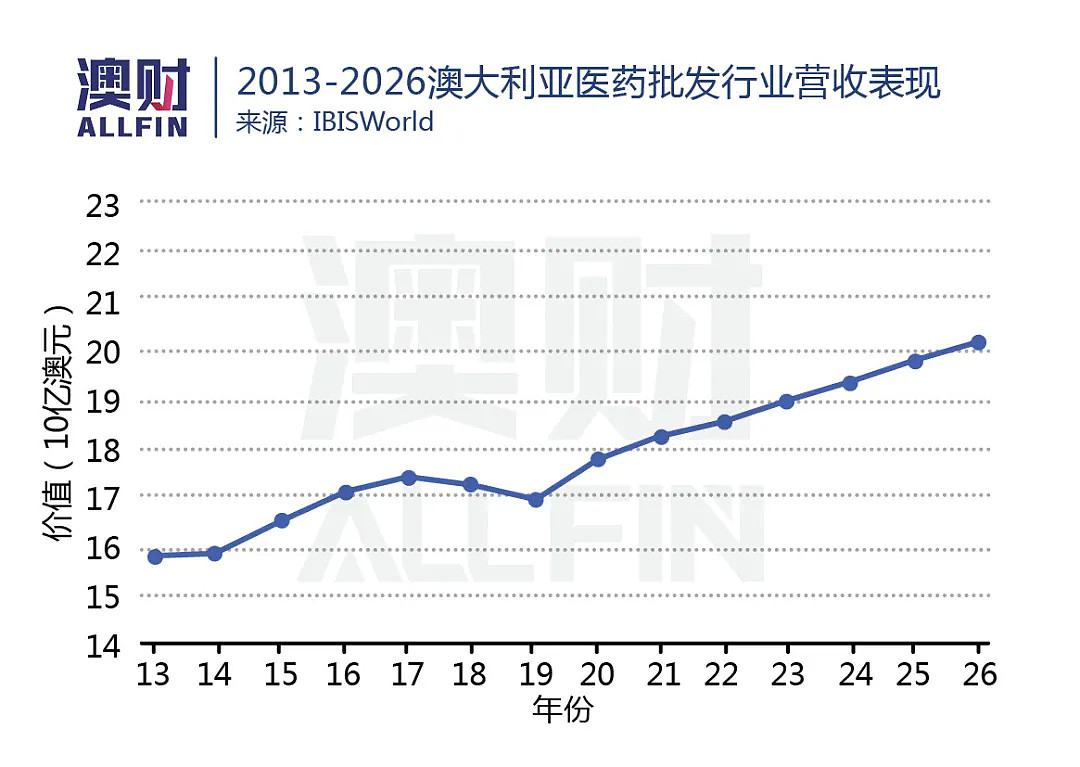

根据IBIS World数据显示,澳洲医药批发行业在过去五年收入增长率为1.4%,并预测接下来五年内行业收入将以2.1%的年率增长,市场规模将达202亿澳元。API充当着本地和国际药厂与澳大利亚社区药房之间的重要纽带。

博满澳财分析师认为,该行业之所以能够高速发展源于两大驱动力:一是政府对药品福利计划(Pharmaceutical Benefits Scheme,简称PBS)的资助,带来更强消费购买力,行业收入稳定;二是澳洲人口结构趋向老龄化,需求稳定增长提高行业的利润空间。

驱动力之一:

国家支持的药品福利计划,将带来更强购买力

澳洲存在很多领取养老金的人、残疾人、精神病患者、慢性病患者、失业者和肥胖者,他们消耗了大量昂贵的医药用品,而这些领取福利的人一年最多花费316.80澳元,因为大部分的费用由政府承担。据悉,联邦政府每年花费150亿澳元用于医疗补贴,PBS就是澳洲福利政策之一,为消费者提供医药品补贴。

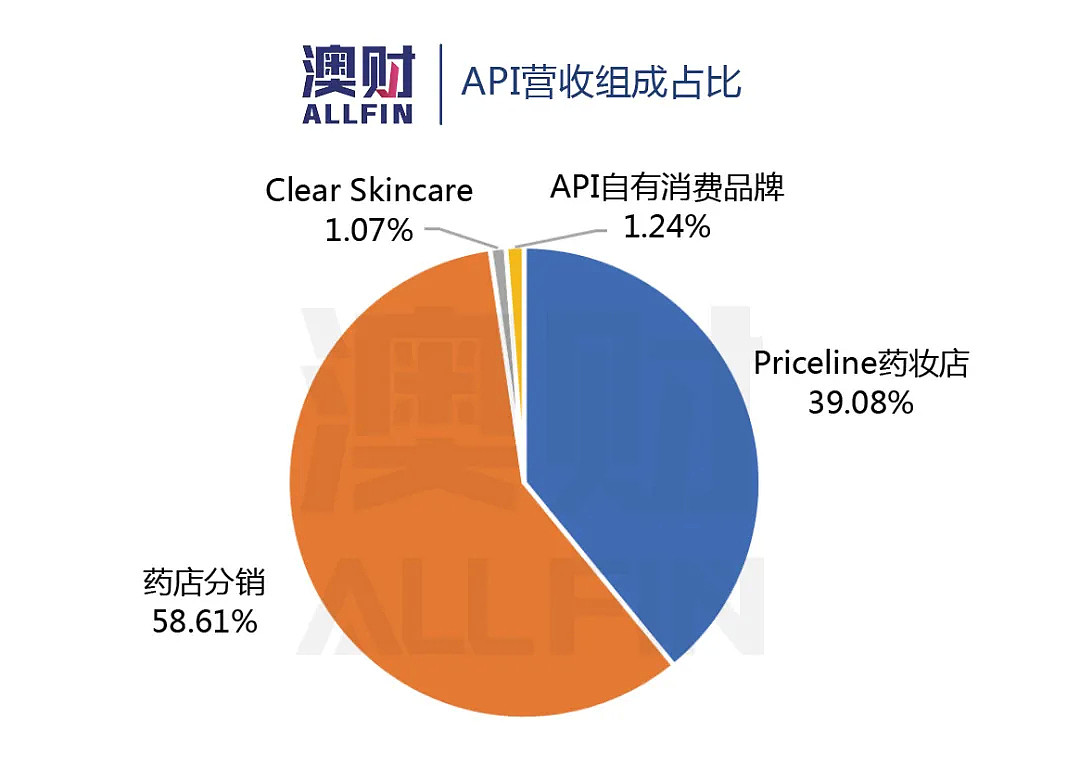

API两大核心业务为药妆零售和药房分销,分别占其总营收的39%和58%。政府补贴的医药费用有不少能够进入API的“口袋”;药品福利计划致使药房对药品的需求稳定,大量药品订单需求也为API提供稳定收入来源。

除此之外,联邦政府在2020年年中宣布将在未来五年内额外投入12亿澳元用于药物管理服务,该协议为全国5860家社区药店,尤其是像API、Sigma以及EBOS这样既是药品批发商,又经营连锁药店的企业,这不仅承担了药房零售商一部分批发药品的成本,更将带动药品分销商的需求。因此,国家支持的药品福利计划有望带来了更强购买力,更稳定的盈利空间。

驱动力之二:

澳洲人口结构趋向老龄化,将大大提高盈利空间

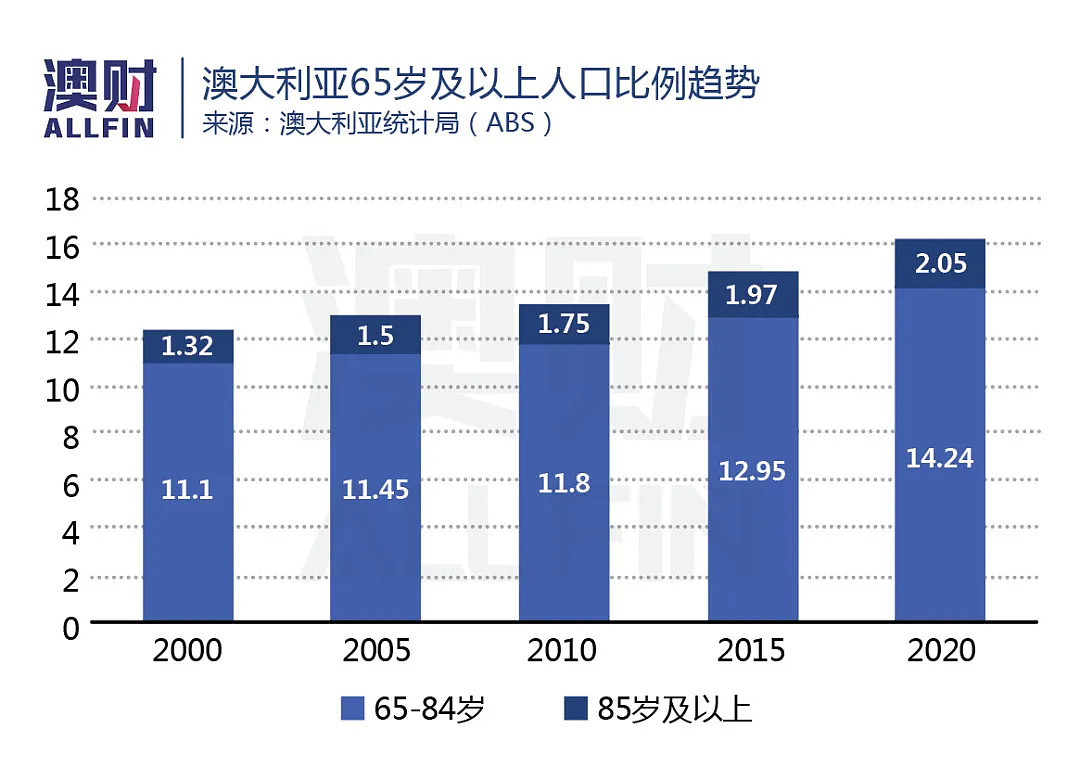

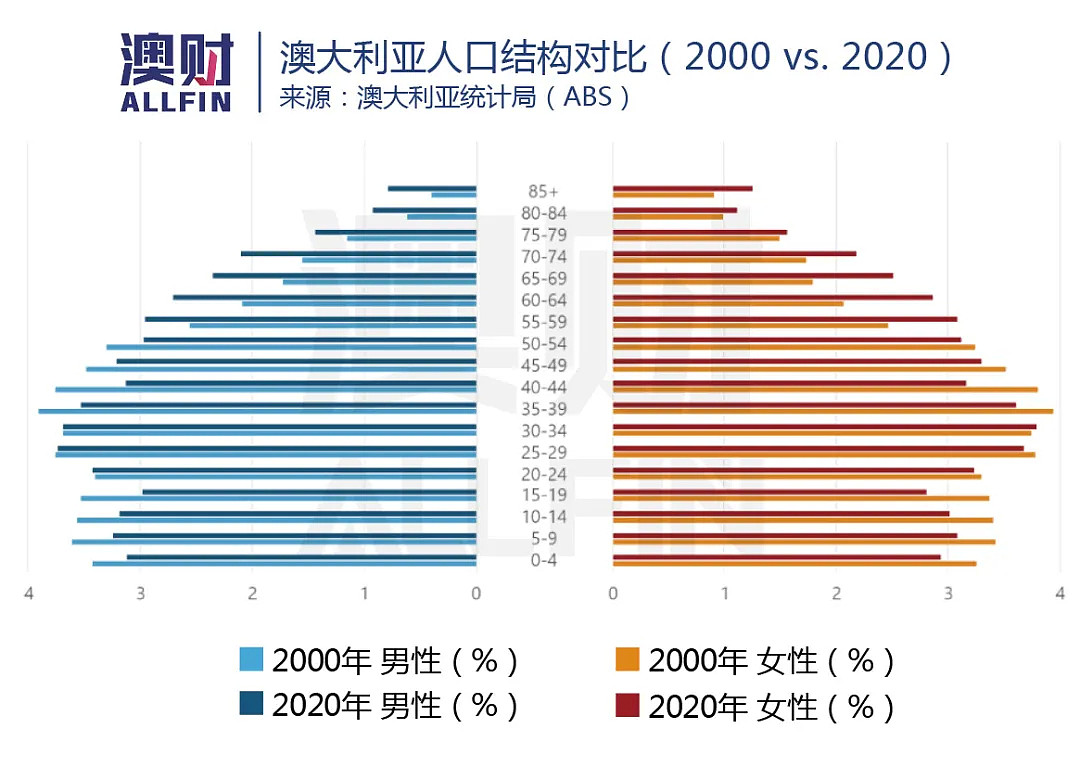

与大多数发达国家一样,由于持续走低的生育率和预期寿命的增加,澳大利亚的人口正趋向老龄化。澳洲统计局数据显示,65岁及以上人口的比例不断增加,这将大大提高行业的盈利能力和利润空间。

综上所述,博满澳财分析师认为,依托于相关政策的支持和澳洲人口结构的变化,再加上由于新冠疫情的爆发让消费者对医疗健康、保健的态度发生了根本性变化,未来对保健品、医药品的需求随之提升,医药行业增长呈可持续态势。零售巨头们争购API的真正动机是希望通过其旗下连锁药房Priceline Pharmacy的门店,从而将现有的零售领域快速扩大到近几年来不断增长且利润丰厚的的健康、保健和美容市场。

锦上添花!

合并有望带来“互促双赢”

“无论Wesfarmers还是Woolworths最终成功收购API,对于双方而言都是一条‘双向道’。”博满澳财分析师认为,两家公司的合并有望带来实质性的共享效益和协同效应的“互促双赢”局面。

“互促双赢”之——共享效益

药房和医美业务与零售巨头现有食品和日常需求的主营并不冲突,而是扩大业务范围。

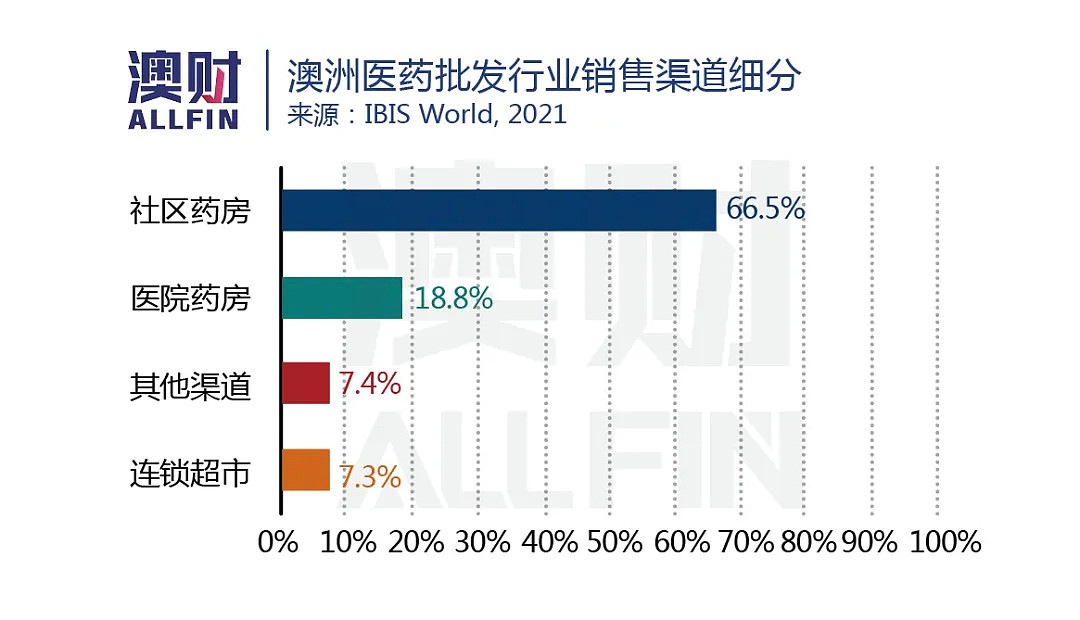

在药房领域上,权威数据显示,澳洲医药品目前仅有7.3%通过连锁超市销售,而66.5%是通过社区药房渠道销售。若成功收购API,零售巨头将获得高达约74%的药物销售配额,可迅速扩大已有的零售板块,得到销售更稳定、利润率更高的处方药市场。

在健康美容领域上,API于2018年收购Clear Skincare,目前86家诊所覆盖澳大利亚和新西兰地区,已成为澳洲领先的主打健康美容的医美服务商与零售商。另外,Priceline Pharmacy今年还推出了59个新的独家保健和美容品牌,这将有助于零售巨头扩大现有“版图”,吸引不同客户群体。

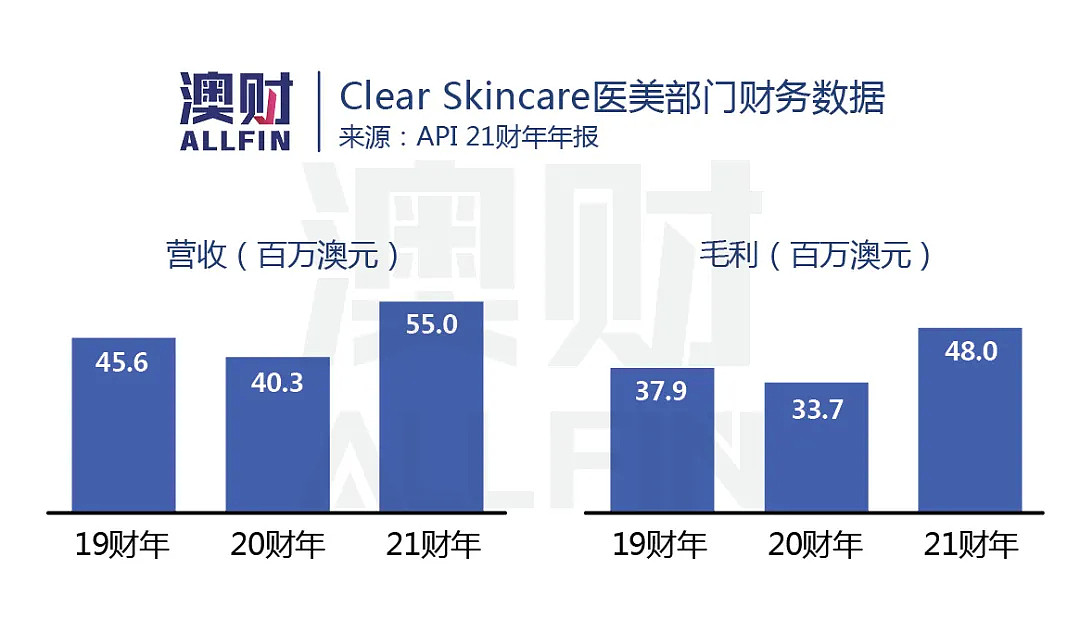

值得关注的是,虽然医美服务仅占API营收的1.24%,但“颜值革命”将不断刺激消费者对医美的需求。博满澳财分析师相信,在营收同比上涨约36%、净利润涨幅约43%的基础上,API未来在健康美容行业的上升空间会更大。

“互促双赢”之——协同效应

通过将两家企业的业务优势相结合,有利于双方获得协同效应、降低成本:

一方面,Wesfarmers和Woolworths已经通过会员忠诚计划收集用户和市场数据多年,可以通过整合双方会员忠诚计划优化消费者体验,提升API及其社区药房合作伙伴的竞争地位,从而扩大市场影响力增加收入;

另一方面,许多超市现在都出售一系列广泛使用的非处方药品,收购API有助于连锁超市零售巨头整合和改善供应链,从而降低成本,中短期带来额外回报。

综上所述,博满澳财分析师认为,医药批发零售商与零售巨头的并购计划,对双方都将带来实质性的共享效益和协同效应的“互促双赢”局面。这条“双向道”不仅有助于零售巨头开辟新市场、拓宽盈利渠道、吸引不同客户群体、降低成本等,还有利于加强API的行业地位,保留忠诚客户,吸引新用户,从而与澳洲最大药房Chemist Warehouse相抗衡。

关于Chemist Warehouse,有个问题一直困扰投资者:作为行业“老大”,今年上市消息频出,为何澳交所却迟迟未见其身影?

博满澳财分析师认为,Chemist Warehouse母公司My Chemist零售集团在澳大利亚218亿澳元的医药市场中占有21.2%的份额,年营收额高达50亿澳元。正是由于医药市场的规模庞大和相对稳定性,Chemist Warehouse即使在最艰难的新冠疫情期间也依旧保持盈利,因此其IPO需求并不迫切。这也从侧面印证了API所处的医药市场发展前景光明,行业收入稳定,呈可持续增长态势。

写在最后

综上所述,API是澳大利亚制药批发和分销的主要运营商之一,企业还拥有健康美容零售品牌Priceline Pharmacy优势。同时,政府政策激励、人口结构变化和健康意识的提高都将为医药行业带来更多的有机增长机会。

零售巨头Wesfarmers和Woolworths集团争先恐后的布局药房业务,一是可以开辟新的分销增量市场,扩大业务范围;二是可以扩大已有零售板块,得以销售更稳定利润率更高的处方药以及进军高需求的医美市场;三是有助于与现有的非处方药供应链整合,从而降低成本。

因此,博满澳财分析师认为,无论最终是哪家公司成功收购API,不仅会改变医药行业布局,还会给零售业带来翻天覆地的变化。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64