千亿公募“新贵”成长揭秘?“二股东”上市,50余亿元“关联投资”曝光(组图)

一家保险公司的港股IPO,揭开了新兴公募机构快速发展的“冰山一角”。

近日,阳光保险登陆港股市场,同期公布的招股书一处“不起眼”的地方,悄然把这家公司与泓德基金的多年“故事”的细节,又透了出来。

资料显示,阳光保险不仅是泓德基金长期的第二大股东,而且常年委托泓德管理其资产,其最新规模依然有50亿元之巨。

作为中国首家“个人系”公募,泓德基金成立于2015年3月,之后仅用9个月的时间,受托资产规模迈过百亿元大关,高峰期间受托规模更曾超千亿元,可谓同业难得一见的“火箭式成长”。

更加有趣的是,泓德基金初创团队与阳光保险“扯不断”的关系。泓德创始人王德晓曾是阳光保险的高管,其创业团队中相当一批人员具备阳光保险的“工作经历”。

而就是这样一支从阳光保险中“另立门户”的团队,和“前东家”保持着持续且热络的关系。

这在公募业内是极为罕见而有趣的。

泓德身影曝光

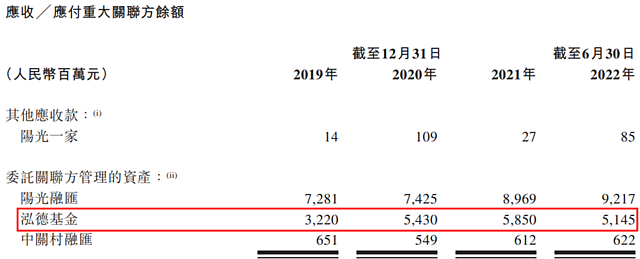

在阳光保险提交给港交所的招股书中,有一个委托关联方管理的资产数据。

(如上图)截至2022年6月30日,阳光保险委托泓德基金管理的资产规模达51.45亿元人民币。

招股书对“委托关联方管理的资产”有如下定义:阳光保险于关联方发行及管理的基金及理财产品的投资。与关联方的该等结余均为交易性性质。

换言之,阳光保险在此项交易中,充当了泓德基金的客户——资管产品持有人,让泓德基金为其51.45亿元资金“操盘”。

另据上图:截至2019年,阳光保险委托泓德基金管理的产品规模为32.2亿元,到了今年上半年末增幅达到六成。

大股东的“厚爱”

事实上,泓德基金与阳光保险有着千丝万缕的联系。

2015年3月——正值A股牛市——期间,泓德基金成立,成为中国内地首家“个人系”公募机构。

“个人系”公募机构即指由专业人士发起,自然人作为实控人的公募机构。

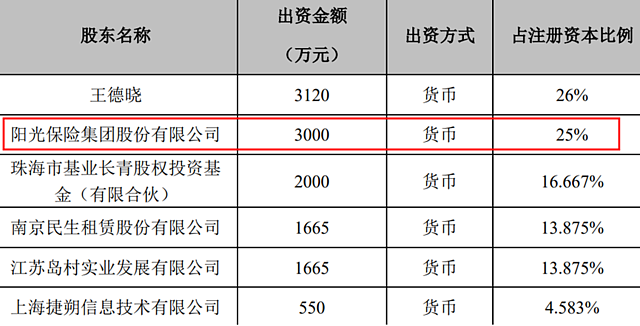

泓德基金的创始人中,阳光保险前任副总裁王德晓,牵头充当了专业人士的角色。

而阳光保险这在这家王德晓出任实控人的新兴公募机构中,出任了二股东角色。

悄然之间,王德晓和阳光保险机构的角色,从“职业经理人和东家”变成了大股东和二股东。

这样的转换,业内相当少见。

“阳光系”人员组局

而且,整个泓德基金从成立起,其骨干有大量从阳光保险里退出并加盟的专业人士,许多人至今仍在任职泓德基金高管。

仅公开信息里,就有:

泓德副总经理邬传雁(曾任阳光保险资产管理中心投资负责人、阳光财产保险资金运用部总经理助理);泓德副总经理温永鹏(曾任阳光保险资产管理中心宏观经济研究处处长);泓德副总经理秦毅(曾任阳光资管的行业研究部研究员);泓德副总经理兼首席信息官童良发(曾任阳光保险信息技术中心运营部总监);泓德副总经理李娇(曾任职于阳光资管财务岗)。

此外,泓德基金目前还有一位董事——杨丹女士,现任阳光保险的董事会办公室主任。

当然,后者应该主要是作为泓德基金的二股东的代表出任该职务的。

但仅从上述信息也不难看出,泓德基金的董监高阵容中,“阳光保险系”的人士占有极为吃重的比例。

为股东管钱

但哪怕如此的“挖墙脚”,泓德基金与阳光保险的关系还是非常“铁”。

“铁”到,阳光保险始终委托大量资金请泓德基金来管理。

关键问题来了:阳光保险“买公募”的钱究竟是多大体量?

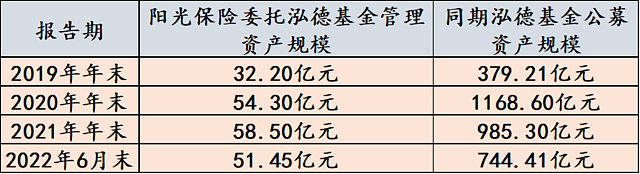

从招股书中摘录的信息(下图)显示,过去三年多时间里,阳光保险委托泓德管理的资金常年在32~59亿之间。

如果这些资产都是以公募形式存在的话,那么这个比例,大约占泓德基金公募资产的7%~10%。

当然,也有可能阳光保险的委托资金主要投资泓德的专户产品。

后者也有相当的可能。

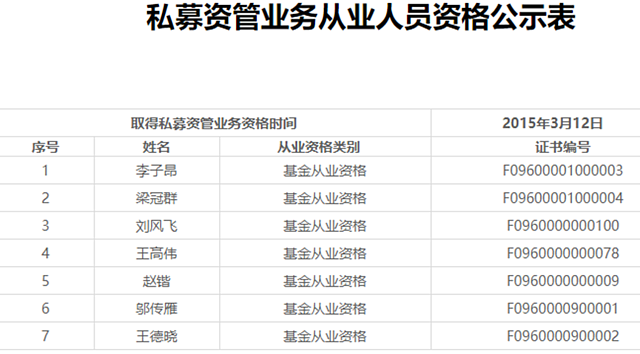

根据泓德基金官网(下图)显示:泓德基金私募资管业务的人员至少有7人,包括创始人王德晓,副总经理邬传雁,后者是该机构管理百亿规模的权益基金经理。

可以看出,王德晓在专户投资中“亲自上阵”,足见公司对专户业务的重视。

另据中国基金业协会数据,泓德基金备案的集合资管计划(私募专户性质)总计27只,但具体持有人明细及相关规模信息不详。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64