一周展望:美国5月非农就业,欧洲通胀数据(组图)

CMC Markets市场分析师 Leon Li

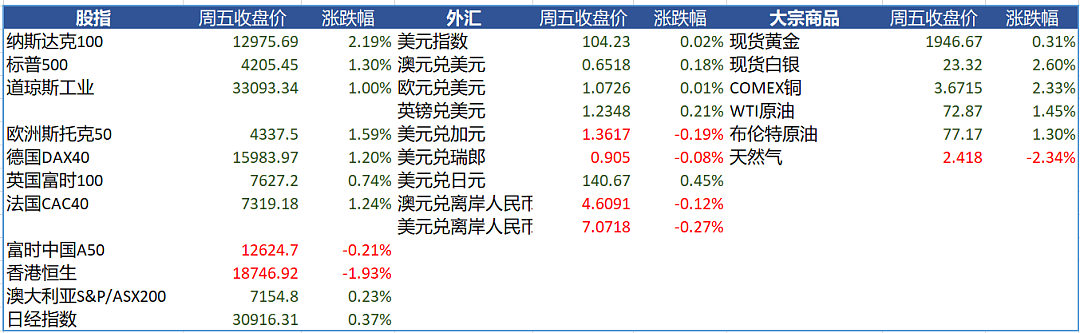

上周主要产品涨跌幅

来源:CMC Markets

本周重要经济事件和数据

1

中国5月制造业PMI

—— 周三

中国制造业在解除疫情封控后,在今年的第一季度有效恢复,官方制造业PMI在1-3月连续三个月回升至50以上。然而这种增速在4月出现了放缓,再次跌破荣枯线之下,录得49.2。相比之下,非制造业PMI表现强劲,自去年12月以来连续4个月保持在荣枯线之上,反映出在疫情后的商务活动,新订单以及出口呈现明显增长。但从目前的市场预期来看,5月的制造业预期将在49.4,若数据符合预期则反映当前中国经济的复苏进程开始放缓。

2

欧元区5月CPI

—— 周四

近几个月能源价格的下跌导致欧洲的总体通胀率大幅下降。总体CPI从去年10月的峰值10.6% 回落至3月的6.9%,然后在4月份回升至7%。剔除能源、食品的的核心CPI在3月份创下5.7%的历史新高,然后在4月份下滑至5.6%。欧元区持续高通胀给欧洲央行带来了难题,管理委员会在可能需要加息多少次才能抑制通货膨胀的问题上存在分歧。在美联储放缓加息至25个基点后,欧洲央行也紧随其后,在上一次会议中放缓加息至25个基点。但目前央行官员的谈话仍然比较强硬,谈到在6月份加仍需要进行加息抑制通胀。市场预期5月欧元区总体CPI同比将回落至6.4%,环比增幅预期从0.6%放缓至0.3%。如果数据符合预期,欧央行有可能在接下来的政策指引上可能不会像之前一样表现的强硬,并可能释放出暂停加息的信号。

3

美国5月非农就业报告

—— 周五

美国经济的韧性继续体现在就业数据上。4月非农就业增加了25.3万人,高于预期的18.5万人,并超过了向下修正的3月份的16.5万人。自2022年初以来,除2022年3月外,非农就业数据每个月都超出了市场预期,劳动力市场比美联储想象的还要强劲。上一份就业报告还显示,4月份失业率降至3.4%,平均时薪同比增长 4.4%。职位空缺率居高不下,有超过950万个职位空缺。劳动力参与率稳定在62.6%,为疫情前以来的最高水平,且每周新申请失业救济人数持续保持在低位。上周五公布的美国PCE数据也证明了当前通胀仍然具有粘性,美联储在6月加息25个基点的概率回升至50%以上,本周市场的关注焦点在于5月的劳动力市场能否显示降温。根据市场预期显示,美国5月的非农新增人口将达到18万人,而失业率预计小幅上升至3.5%。

以下是具体经济数据和事件:

周一

无重要数据和事件披露

周二

日本4月失业率

欧元区5月工业景气指数

美国3月FHFA房价指数

美国5月达拉斯联储商业活动指数

周三

中国5月官方制造业与非制造业PMI

澳大利亚4月未季调CPI

美国5月芝加哥PMI

美国4月JOLTs职位空缺

周四

欧元区5月CPI

英国5月制造业PMI

欧元区4月失业率

美国5月ADP就业人数

美联储经济状况褐皮书

周五

美国5月失业率

美国5月非农新增就业人数

本周重要产品关注

纳斯达克100指数 NDAQ Cash —— 日线图

来源:CMC Markets(5月28日)

纳指上周因美国半导体企业的集体发力持续走高,纳指100已经续创2022年4月以来的高点,目前价格仍维持在5日均线之上保持上涨。从技术指标来看,多周期RSI指标均进入到超买区域。本周的变数在于周五的美国劳动力市场数据,若失业率走高,新增就业放缓或导致纳指出现一定的技术性回撤。下方支撑:13500,13300。

美元指数 USDX —— 日线图

来源:CMC Markets(5月28日)

美元指数自5月以来呈现连续上涨态势,符合我们此前多头的判断。但目前MACD已经出现连续背离,面临技术性的回撤风险。从基本面事件来看,PCE的走高使美国6月加息预期升温促使了美元的上涨,其变数在于6月的劳动力数据和通胀数据,目前加息25个基点概率在50%左右,若劳动力市场走软,通胀回落,可能促使暂停加息的预期升温,导致美元出现回撤。

香港恒生指数 HSI —— 日线图

来源:CMC Markets(5月28日)

由于中国经济在4月放缓,以及美国强劲的经济导致近期北向资金外流,使AH股成为全球主要股指中表现最差的市场之一。从技术面上看,恒指仍然沿着5日均线下跌,周五尾盘出现一定的买盘,成交量有所放大,不排除出现一定的短期修复。阻力仍需参考5日均线压制处19200附近。

日经指数 NI225 —— 日线图

来源:CMC Markets(5月28日)

日经指数期货在周五市场普遍上涨的背景下继续上行,价格续创新高。目前价格已经陷入超买,短期追高风险不可控。投资者需关注价格高开后的后续表现,若出现放量抛压或意味着后续的修正可能性。上升趋势线支撑在29700-30000附近。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64