什么叫“赌国运”? 百年美股牛市告诉你(图)

投资中我一直认为两大块是最重要的:资产配置和赌国运。

关于第一条,曾经有人做过测算,个人财富的积累有90%来自于正确的资产配置。比如过去十几年一直买房的人,其资产就会好于大部分一直炒股的人。当然,如果把时间拉得足够长,股票市场的回报率在大部分市场都是超越地产的。

所以接下来就要说第二部分,投资就是赌国运。投资中最重要的部分其实来自足够的风险暴露,但是这个风险暴露要在长期向上的市场。这也是为什么股神来自美国,甚至全球大部分投资大佬都来自美国。只有来自一个长期向上的资本市场,才有成为伟大投资者的可能。

今天和大家分享对于美国几次衰退和牛市的个人研究。

1,美国历史上的十次大牛熊

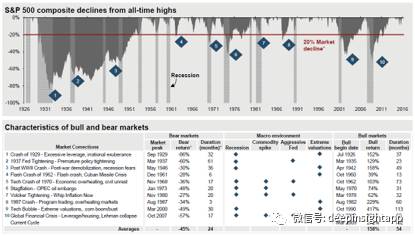

下面这张图来自于JP Morgan研究报告,里面纪录了历史上的十次大牛熊。图片可能不是特别清楚,我们来一一整理:

1、1929年的大萧条。这一轮的大萧条来源于两个原因:过高的估值和经济衰退。在29年的大萧条之前,美国股市经历了37个月之久的牛市,股票市场上涨了152%。牛市开启的时间是1926年7月。在无数的历史书中,我们都看由1929年9月开启的大萧条是美国经济和股票历史上最悲惨的日子。以至于有无数关于大萧条的教科书。这一轮的熊市持续了32个月,股票市场下跌了86%。

2、1937年的美联储收紧。这一次美联储收紧带来的熊市堪比1929年大萧条,我甚至认为是1929年大萧条引发的二次下跌。当时市场在1935年3月开始见底反弹,牛市持续了23个月,股票市场上涨了129%。到了1937年3月,市场又开始调整,股票市场出现了60%的跌幅,而熊市持续时间也达到了61个月。此次熊市的诱因是经济衰退以及美联储过早的紧缩。我们看到,其实从1929到1942年,美国经济在一个大的衰退中,熊市持续时间都超过了牛市。但这种情况在未来就再也不会看到。

3、1946年二战结束后的暴跌。我们发现很有意思,第二次世界大战开始的时候,美国反而是牛市。1942年4月,美股开启了一次长达49个月的牛市,股票市场上涨了158%。美国其实是少数真正受益于二战的国家,由于地处太平洋和大西洋的中间,本土几乎没有受到什么损伤。而当时经济强国德国,却已经变成了一片废墟。二战结束后的1946年3月,美国又开启了历史上第三次熊市。熊市的触发因素同样来自经济衰退和过高的估值。和1929年大萧条非常类似。但是此次熊市仅仅下跌了30%,持续了36个月。

4、1962年的闪崩。从1960年10月开始,美股又开启了一次小牛市。指数上涨了39%,牛市持续了13个月。到了1962年遇上古巴导弹危机事件,股市下跌28%,熊市持续了6个月而已。当时的美国总统肯尼迪态度强硬,其实军事力量已经远远强于当时的苏联了。当然,过高的估值也成为市场调整的触发因素。

5、1970年的熊市。其实整个70年美股的表现都不太好。我们先从1962年的一波牛市说起。虽然指数仅仅上涨了103%,但是牛市持续了73个月,是美国历史上持续时间较长的盛世。到了1968年11月,经济又开始进入衰退,美联储还不断加息,收紧流动性。那时候虽然估值还不算特别离谱,市场依然开始走熊。整个熊市美股调整了36%,持续时间17个月。

6、1973年的滞涨。1973年这次是比较着名的,当时所谓的漂亮50也出现了很大幅度调整。首先我们看到1970年5月又开启了一波牛市,持续时间31个月,指数涨幅74%。到了1973年1月,由于经济出现了滞涨,原油价格高企的同时,经济却不增长。股票市场开始进入熊市。那一段滞涨历史也被写到了许多经济学教科书。市场的熊市持续了20个月,股价跌幅达到48%。

7、1980年的沃尔克紧缩。我曾经说过,前美联储主席Greenspan是含着金钥匙长大了。他的前任沃尔克就没那么幸运。一上来就碰到了原油危机。在整个80年代原油企业都是当时最牛的公司。沃尔克从1980年11月开始,不断打压通胀,不断加息。整个熊市经历了20个月,市场调整了27%。但这也为之后的里根经济学,美国股市和经济30年繁荣奠定了基础。

8、1987年黑色星期一。从1982年8月开始的牛市持续了60个月,指数涨幅达到了惊人的229%。在之前的《华尔街的肉》好书共读中,对于这一段历史也有非常详细的讲解。当整个市场还沉浸在牛市的喜悦中,1987年黑色星期一单日跌幅就超过20%,大量股票下跌50%以上。整个券商交易室到最后已经不接电话了。但是从调整周期看,1987年的黑色星期一仅仅持续了3个月的熊市,市场调整幅度34%。其实这可以看做是80年代到2000年一波最大牛市的调整中继。

9、2000年的互联网泡沫崩溃。从1990年10月开启的牛市,整整持续了113个月,指数上涨417%。是美国历史上至今持续周期最长的一次牛市。1992年当选的克林顿总统,是冷战之后第一位上任的总统。一上台就大力发展经济和科技创新。整个互联网通过硬件端的芯片,路由器,再到软件端的操作系统,互联网社交和搜索引擎。可以说大家都认为股价摆脱了地心引力。2000年3月网络股泡沫崩溃,微软被裁定垄断,美国在线蛇吞象吃掉百年老店时代华纳。之后是WorldCom的财务作假,MCI的倒闭。整个熊市持续了30个月,指数下跌49%。大量科网股跌幅超过90%。此轮熊市的触发因素是过高估值以及经济的衰退。

10、最近的一次熊市是2008年的金融危机。在2002年10月市场见底之后,美股当时又开启了一次历时60个月,指数涨幅101%的牛市。那次牛市来自于居民部门加杠杆,也直接导致了后面的金融危机。2007年10月开始,从贝尔斯登的倒闭,到最后高盛的被救赎。整个熊市持续了17个月,指数跌幅超过57%。这个熊市跌幅,是1937年之后幅度最大的一次。所以也被所有人刻骨铭心。关于此次熊市,也不多阐述了,市面上有大量书籍。有兴趣的可以看看《大而不倒》和《崩溃边缘》(on the brink)。

11、下一次熊市什么时候开始?但是2009年3月开始的这一次牛市已经持续了102个月,是美国历史上第二长的牛市。指数涨幅272%,同样为例历史第二。

从美股历史上十大牛熊(牛市是十一次,算上这次)的数据统计,我们看到熊市平均跌幅45%,持续时间24个月。牛市平均涨幅158%,持续时间54个月。是典型的牛长熊短,牛强熊弱。

2,百年标普走势图

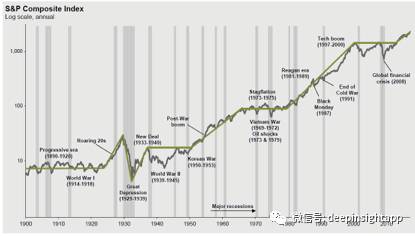

我们再来看下面这张图,纪录了1900年到今天的美股走势图。标普指数从不到10点上涨到今天的2000点以上,是不折不扣的长期牛市!

从美股百年走势看,也验证了美国的黄金100年。

其实从1900年到1950年的50年间,美股基本上是走平的。标普直到1954年才突破了1929年大萧条的头部。但是二战之后的重建,正好是美国整个制造业取代欧洲的黄金20年。指数从1950年一路上涨到1970年。整个70年代经历了滞涨和越战,指数差不多横盘了10年。

巴菲特也是在1970年代成立了伯克希尔投资公司,开创了一个时代的到来。到了80年代,通过沃尔克打压通胀,以及婴儿潮崛起对于美国消费的拉动。这一波20年牛市是改变美国人和美国资本市场命运的。虽然在1980年美国GDP已经是全球第一,但是通过这波牛市不但发展了美国企业的全球化,也让美国股市成为全球最优秀企业争先恐后希望上市的市场。当然养老金入市对于此次大牛市功不可没。到了2000年之后,虽然经历了网络股泡沫以及全球金融危机,但每一次的调整不超过2年,美股都会继续向北。

如果你认为世界本质上应该是持续增长的,所以股市就应该不断创新高。

那从下面这张图看,可能就会发现其实不是那么一回事。

上图是标普500和MSCI剔除了美国之后的全球指数对比,我们看到金融危机之后,美国创了新高,但是剔除美国后的全球指数并没有。事实上,金融危机之后美国已经拉开了和欧洲,日本的经济差距。经济本质上应该持续增长是没有错,问题是增长的速度。作为全球最大经济体,美国依然能保持比较强的速度增长。而无论是日本,欧洲,还是金砖四国中的巴西和俄罗斯,都在金融危机后遇到了严重的内生增长问题。

3,牛市最强基因:经济增长

最后说说牛市最强基因:经济增长。

有人做过研究,复盘100年道琼斯的涨幅和美国名义GDP的增速是吻合的。美股百年牛市最强基因就是名义GDP长期向上。只有经济不断的增长,才能不断挖掘到优秀的企业,享受伟大企业成长的红利。

从这个角度看,其实刚刚经历6124点10周年的A股,过去10年的指数是失真的。真正的A股,其实已经远远超过当年的高度,毕竟在这十年中,名义GDP差不多保持了8-10%的增长。而且由于经济保持强增长,A股真正的熊市持续时间也不长,基本上一年就结束了熊市。无论是2008年,2011年,2015年都是如此。

对于我们所有在A股的投资者来说,当然内心是希望我们拥有百年国运,经济长期保持增长。这也是为什么,做投资我们只有乐观,而未来也终将属于乐观者。

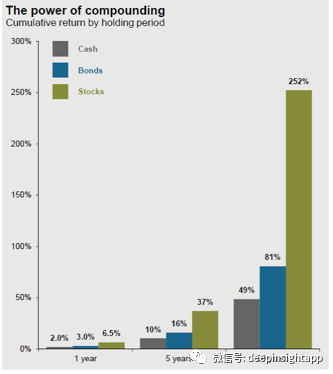

在本文的最后,我们看最后的一张图,我把他叫做“乐观者的回报”:过去20年美股总回报率达到了252%。如果你是一个悲观主义者,长期持有现金或者债券,你的回报率会远低于持有股票的乐观主义者。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64