未来几年,中国五大投资机会,财富将流入这些地方

本文系6月5日中泰证券首席经济学家李迅雷在中期策略会上的演讲,原标题为《更加开放中国:分化和集聚带来机会》,有删减。文中观点不构成投资建议。

2018年的中国经济将比较平稳,正是因为经济趋稳,而且波动幅度减小,使得趋势性机会比较少,更多来自于结构性的机会。

中国在对外加大开放力度的同时,对内还是要强监管、去杠杆,稳步推进。

当前经济还是处在供给侧结构性改革的过程中,需要把握大方向,因为经济步入存量主导阶段,会出现分化,同时又在集中:行业在集中,人口在集中,利润在集中,资产在集中。

所以我想从经济分化和集聚的角度,从宏观维度自上而下来探讨一下投资机会。

01,存量经济主导:分化与集聚带来机会

尽管中国经济走L形,但仍属于中高速增长,与中国经济发展阶段也是相符合的——因为6.7%、6.8%这样的经济增长也是在全球领先的,是全球平均增速的两倍多,美国的三倍。这样的增长能够维持下去已经不错了,但是它跟以往高增长的模式明显不同。

去年讨论最多的是新周期,而现在又都普遍在讲所谓“金融周期”的见顶,我的看法是,根本没有所谓的新周期,中国正逐步进入到存量经济主导的阶段。经济虽然还是在增长,但是增速在下降,从长期来看,GDP6.5%肯定不是一个可以撑得住的增速,6%长期来看也撑不住的,也就意味着中国将步入到一个存量经济主导的阶段。

关于存量经济可以有几张图来反映。一个是外出农民工的数量在下降,另一个是全国流动人口数量在下降。流动人口的数量在下降,可能与劳动年龄人口数量下降有关,与城镇化步入后期有关,这都是存量经济的特征。当然,这里讲的不是纯粹的存量经济,而是存量经济主导的趋势。

数据来源:国家统计局, 中泰证券研究所

数据来源:国家统计局, 中泰证券研究所

存量经济的表现之一,就是客流量在下降。2017年是历史上除了非典之外,客流量首次下降的一年。从2017年公报的交通数据看,民航完成旅客运输的增速为13%,铁路为9.6%,公路为-5.4%,这也反映了高端消费的增速远超普通消费。这正是今后看好航空业的逻辑,不过,运输旅客的总量是下降的,为-2.6%。

存量经济表现之二 ,就是2017年新车(乘用车)销量增速降至1.4%,但二手车交易量大幅上升。所以我们现在看到路边上、火车站、地铁口、机场等很多地方,都是二手车的广告。美国二手车的交易量是新车销量的两倍以上,中国目前还不到50%,这方面将来会更多(的二手车交易),因为未来汽车的保有量将越来越大,新车的销量就会下降。

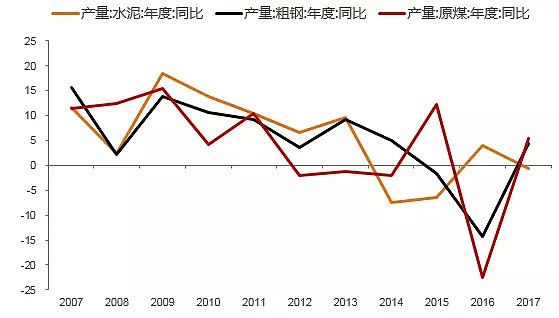

存量经济表现之三,就是这些年来煤炭、钢铁、水泥等大宗商品产量基本上都在走平甚至是负增长。这就意味着基建、房地产投资高增长不可持续。

数据来源:WIND, 中泰证券研究所

这样的背景之下,我们要寻找到机会,更多是来自于结构性的机会。我们看这两张图,GDP增速过去是波动比较大,增速比较高,2011年以后开始回落,如今走L型。

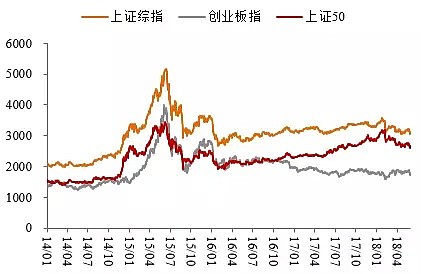

数据来源:WIND, 中泰证券研究所

再看一下股价走势,过去波动比较大,2015年6月份到现在6月份,已经过了三年,这三年的股指波动幅度在大幅度下降,这三年来GDP的波动幅度也是在大幅度下降,这是一个存量主导的阶段,我们应该寻找的是结构性的机会。过去是趋势性机会,鸡犬升天,现在是结构性机会,此消彼涨。

数据来源:WIND, 中泰证券研究所

02,行业分化和集聚:看好行业龙头与高端制造

通过统计汇总上市公司财务数据,大致可以反映行业的分化和集聚过程。如传统产业总体是在走下坡路,新兴行业崛起。传统行业中,行业龙头的市场份额在提高。

数据来源:WIND, 中泰证券研究所

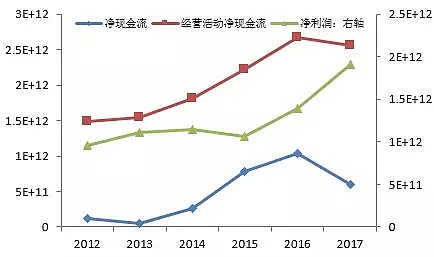

从上市公司的数据看,2016-17这两年盈利增长都在起来,首先是因为国内公共投资加大力度,海外经济复苏;其次,与供给侧结构性改革有关,也与环境要求的提高有关。但另一方面,上市公司中的中小企业(指市值小于中位数)的日子不好过了,虽然盈利也在增长,但净现金流和经营性净现金流均下降,中小企业的现金流可能相当紧张。

中小市值公司经营性现金流下降

数据来源:WIND, 中泰证券研究所

此外,上市分行业利润占比也出现了一定的分化。如2017年采掘(+2.1%),钢铁(+1.7%)机械设备(+0.9%)化工(+0.8%)等这些中上游的行业,盈利增速上行,盈利份额在增加。中下游行业的盈利增速在回落,在所有上市公司的利润总额的占比也下降了,如银行(-6.3%),公用事业(-1.5%),传媒(-0.7%),农林牧渔(-0.5%)等行业。

我们还可以从资产负债率变化的角度发现各个行业的盛衰,如资产负债率明显下降的行业集中在受供给侧改革影响较大的行业:采掘、钢铁、建筑、建材,其中小市值公司下降更快。资产负债率有所扩张的行业为家电、传媒、电子、计算机,主要为新兴行业。

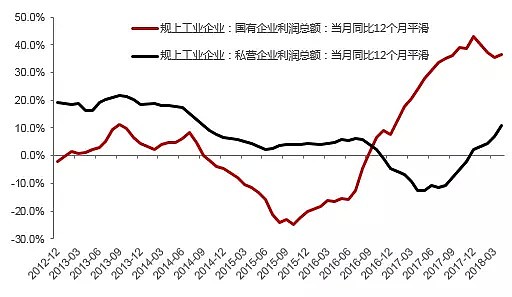

行业公司层面的再一个分化,体现在国有企业和私营企业之间。过去,很多人就业都要到私营企业去,因为国有企业效益低,薪酬水平低。但2016年以后,国有企业的盈利从负增长变为正增长,并超过了民营企业的盈利增速。故国进民退确有数据做支持。从固定资产投资份额看,国有企业的投资份额从2016年开始显著上升。

数据来源:WIND, 中泰证券研究所

这种分化是什么背景?这到底是什么原因导致国有企业的盈利上升呢?

第一个理由还是跟PPI有关系,国有企业中的大部分处于中上游,属于资源部门,PPI往上走,国企相对收益更大。

第二,环保要求提高了,很多的中小民营企业环保不达标,成本上升,有些就停工停产了;

第三,供给侧结构性改革,金融监管加大,信用收紧,使得民营企业的融资难度进一步增加,融资成本进一步上升,国有企业还是有一定信用优势,融资成本低。

国企强、民企弱会否成为一个可以持续的趋势?这个趋势会延续多久,我不清楚。但是大家都清楚,去年股市表现好的是蓝筹股,蓝筹股大部分中是国有企业。有人说到了2018年会出现风格切换,创业板、中小板将会表现好。但从目前来看,数据上并没有提供足够的支持度。从存量经济特征看,经济步入分化阶段,大企业的市场份额还有很大提升空间,如美国、欧盟、日本的超大企业,在全球的份额都高得惊人。

国内而言,像家电行业、医药生物行业等等,集中度在明显的提升。即便是争议最大的房地产行业,销售额前十家房地产企业的市场份额在2009年只有8%,2017年提高至24%,增大至三倍。

除了上述提到的大企业与中小企业之间分化、国企和企业之间分化以及上中游与下游之间的分化外。新兴行业与传统行业的发展分化现象也同样存在。

比如电子通讯行业,光伏、高铁、核电、新能源汽车等等,这些都是国家产业政策所倾斜的,也是国家研发经费重点投入的。既然有投入必然会有产出,产出多少另当别论,新动能的逐步发力是必然的。如像人工智能、机器人等行业,中西方的技术差距不像芯片、精密仪器制造等那么大。

我在4月份的时候参加博鳌论坛时,看到会议中的同声翻译用的是机器人。不久的将来,在卖方分析师这个行业,我想将来也会遇到人工智能的挑战,研究报告的50%可以用机器人来写,这样可以大量的节省人力成本。现在卖方一天出七百多份研究报告,我想至少有一半的研究报告将来可以用机器人来写。

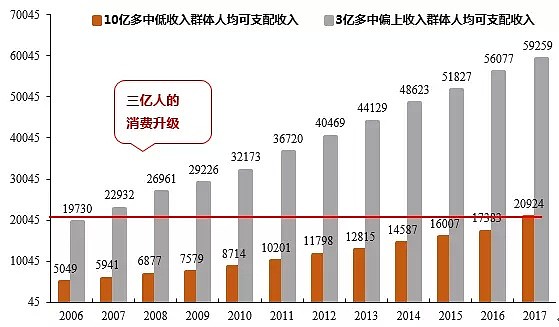

03,居民收入分化:看好消费升级与高端消费

我并不十分看好消费,因为消费增速是回落的。为什么会回落?一方面是经济增速在回落,另一方面是基尼系数在上升,2016-17这两年,基尼系数都在往上走,说明我们收入差距是在扩大。

收入差距扩大的原因是什么?可能与经济步入存量经济增长模式有关。现在收入最高的两个行业,一个是IT行业,一个是金融行业;随着第三产业比重的上升,新经济的比重也进一步上升,高技术、专业型人才的收入不断提高。传统行业面临并购重组压力,盈利增速是在往下走,不少企业破产或停工停产,使得传统产业的从业人员薪酬增速下降。

制造业中民营企业从业人员整体收入增速不如国有企业,但民营企业大约覆盖了中国80%以上的劳动力的就业。国家统计局数据显示,居民可支配收入的中位数在往下走,平均数在往上走。农民工的收入增长是6.4%,占中国居民人口20%的高收入群体的收入,去年增长9.5%。这就是一个分化,这种分化对消费来讲总体不利的,因为按边际消费理论,只有中低收入阶层的收入水平上升,消费增长才会提高。

2010年以后,名义消费增速扣除CPI之后,一直在回落。整体回落的同时,必然含有结构性机会,就是消费升级。升级的第一个逻辑是恩格尔系数在往下走;第二个逻辑是基尼系数在往上走。故看好消费升级,看好高端消费。

例如,20%最高收入群体,虽然是少数人,但占全国总人口20%就是2.8个亿,2.8亿人的消费升级对于高端消费、服务消费的需求还是很大的。这两年以来,吃药喝酒的板块表现比较好,教育娱乐行业的消费增长很快,这与高收入群体的收入增加较快、高端消费火爆密切相关。

数据来源:国家统计局, 中泰证券研究所

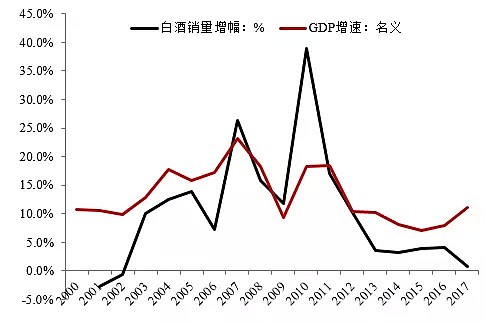

高端消费的热点在哪里?一个是奢侈品消费,去年中国人在国内外购买的奢侈品要占全球奢侈品消费总量的35%;国内豪华车的销量去年增长了22%,但乘用车销量增速只有1.4%;过去三年来茅台酒的销量增速达到两位数,去年超过20%,但白酒销量逐步下降,2017年接近零增长。另一个是服务或娱乐消费,如旅游、电影、游戏等娱乐活动,例如,澳门博彩业的毛收入增速从2016年6月份开始回升,今年4月份同比增长27%。

由另外人口老龄化、少子化和收入水平提高也使得服务消费上升,国内居民在医疗保健、教育培训等领域的消费支出大幅增加。但是,在另一端,在食品饮料、衣着领域的中低端消费支出比例却明显下降,如啤酒、白酒销量的增速在回落,红酒销量增速在回升;方便面销量负增长,餐饮业则快速上升。

数据来源:WIND, 中泰证券研究所

04,人口分化:看好人口集聚区域的投资机会

未来人口的集中度将进一步的提高,人口流动与产业发展相关,人口集中度的提升与产业集中度提升相关;同时,人口的集聚度又与城市在文化、医疗、教育、养老等社会公益和福利相关。人口集中度提升这个过程还刚刚起步,今后还是有很长的路可以走。

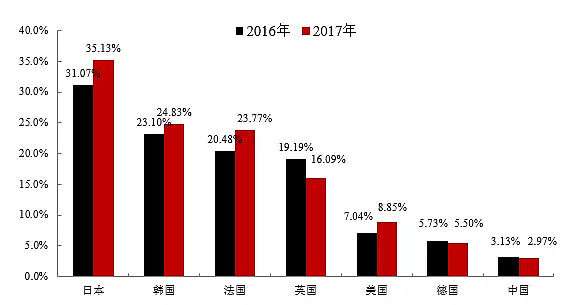

中国的城镇化已经到了后期,但人口在城市间流动的阶段还有很长时间。如中国目前第一大城市上海的人口集中度还远远不够,只占中国城市人口的2.97%,不足纽约的一半。东京作为日本第一大城市,它的人口集中度是全球最高的,占日本人口的三分之一;其次是首尔,占韩国人口的四分之一;第三是巴黎,占法国人口的23%。

数据来源:WIND, 中泰证券研究所

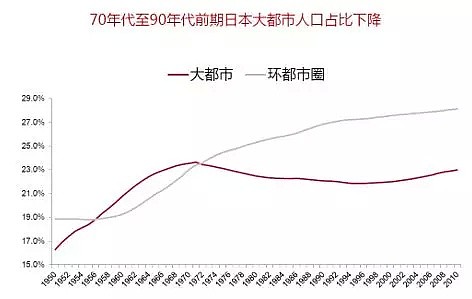

因此,如果没有政策的限制,上海常住人口达到五千万也存在可能性。既然政策上要严格限制超大城市的人口流入,那么,我们可以预期大都市周边地区的人口会增长和集聚。上海周边城市的人口增长将如何?我们可以比照日本东京。70年代以后东京都人口在下降,但是东京大都市圈的人口是在增加的。

数据来源:WIND, 中泰证券研究所

统计数据表明,过去两年北京周边、上海周边、广州-深圳周边的城市,人口也都在增加。如果你要买房子的话,不妨选择在上海周边,如嘉兴、南通、昆山等地区。未来上海或以虹桥商务区为中心向外进行辐射,这是一个大趋势。

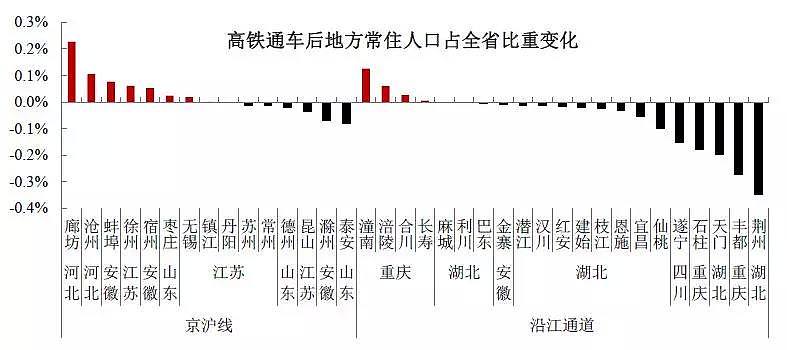

还有人说高铁的沿线城市的房地产值得看好,但中泰宏观团队最近刚刚做了研究,发现中国高铁八横八纵,选取其中两条高铁,发现沿线36个城市中有21个城市,常住人口的占比出现下降,其中京沪高铁沿线下降的城市为5个,而沿江通道高达70%的城市的比重变化为负值,反映出高铁建成之后,这些城市并没有呈现出集聚人口的态势,反而出现了向外扩散的迹象。(点击查看详情:修高铁“致富”:这些城市的命运能否改变?)

数据来源:各地方统计局, 中泰证券研究所

为何高铁沿线城市吸引不了人口流入,反而出现流出呢?这与当地的产业发展、GDP增长、居民收入水平提高、税收增长等密切相关。把这些指标进行研究,发现大部分高铁沿线城市在高铁开通后,都没有显著改善,不少甚至下降。

现在中国已经进入到一个存量时代,存量时代不能以增量的思维去推理。存量经济的特征就是此消彼涨,你这边人多了他那边人就少了。所以人口向少数地区集中,大部分地区的人口将不断减少,而这个过程还是远远没有结束。

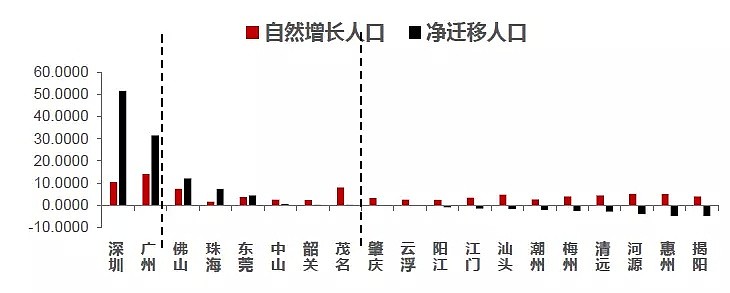

如果把各地的常住人口进行分解,一个是自然增长人口,即出生减去死亡;另一个是流动人口。对于一个城市发展来讲,短期来看,自然增长人口对经济发展并无多大益处,只会增加城市财政负担,因为自然增长人口是出生人口减去死亡人口,均是被抚养人口;但流动人口大部分是劳动力。

根据2017年的各地统计数据,发现山东省是全国流动人口减少最多的一个省份,也就是人口净流出约42万人;广东是人口净流入最多的省份,增加了将近70万人。总体看中国人口的流向,过去是从西到东,现在是从北到南,说明往南迁徙更有机会。

但这个机会也是结构性机会,而非整体性机会。如即便在广东,除了深圳、广州、珠海、佛山、东莞之外,其他11个城市的流动人口都是净流出,所以广东经济也是分化的,发展最好的地区在珠江三角洲一带。

数据来源:广东省统计局, 中泰证券研究所

从资产配置的角度看,不妨根据人口流向变化来寻找投资的方向。过去投资者讲得比较多的是区域板块机会,如东北振兴、西部大开发、中部崛起,只要有政策就去炒地图,却很少对政策本身做评估。现在,我们需要更加精准去研究人口流动的细节,如哪些县区人口在流出,哪些城市人口在流入。

因此,应该更加关注“线”的变化而不是“面——板块”,这些年来,中国人口总体流向“三条线”上,这三条线的经济增长质量相比其他地区要高,产业集中度也相对较高,一条是长江经济带,一条是粤港澳湾区,一条杭州湾湾区。

尽管京津冀也是一个有发展前景的增长板块,但过去几年总流动人口在净流出。从大板块看,东北、西北、华北,这三个区域的人口都是在流出的。而长三角、珠三角发展状况也不是铁板一块,长三角经济区主要在上海周边及杭州湾一带发展不错,温州经济增速下行,人口净流出。整个广东也就是粤港澳湾区经济发展比较快,从这个角度来讲,我们投资的逻辑,过去是铺“面”,现在应该到聚焦到“线”,未来应该精准到“点”。

总结一下,在当今存量经济主导的这样一个经济格局下,分化的过程没有完成,集中的过程也远远没有完成。如果能够把握产业、资金、人口流动的大趋势大方向,及早发现集聚的点或集聚的趋势,发现行业龙头,发现经济增加极,那么,未来的投资收益应该非常可观。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64