中石化炒原油巨亏,事情没那么简单,还有更大黑洞?

这两天中石化子公司炒原油亏损一事很热,中国石化股价昨日突然闪崩也震动了市场,广大股民大吃一惊。

那么,这事和十几年前的“陈久霖事件”一样吗?中石化为啥要做原油期权?亏了那么多,中石化到底有没有错?期货之外还有更大的黑洞?

01

发生了什么?

受“子公司总经理和党委书记被停职”消息影响,昨日下午开盘后,中国石化A股股价突然闪崩,最终收盘大跌6.75%。

昨日晚间,中国石化公告称,公司了解到联合石化在某些原油交易过程中因油价下跌产生部分损失,正在评估具体情况。联合石化总经理陈波先生和党委书记詹麒因工作原因停职,由副总经理陈岗主持行政工作。

此外,中国证券报提到,有网络消息称,陈波被中国石化解职的具体原因是“他在70多美元的时候做多原油期货,据说买了3000-7000万桶,给公司亏了数十亿美金。“陈波被高盛忽悠了,后者一路看涨原油。”

02

联合石化是个什么公司?

据中国石化官网,联合石化是1993年2月成立的大型国际石油贸易公司,目前是中国石油化工股份有限公司的全资子公司,是中国最大的国际贸易公司。

联合石化的经营范围包括四大板块,即原油贸易、成品油贸易、LNG贸易及仓储物流等国际石油贸易业务。

根据国家统计局数据,2017年我国原油进口41957万吨,约30亿桶(1吨原油≈7.35桶);中石化2017年进口原油约2.1亿吨,约16亿桶,平均每个月进口1.3亿桶。

据中国石化报11月15日刊发的题为《打造国际一流贸易公司服务能源安全》报道显示,联合石化目前是全球最大的原油贸易公司,2017年进口原油1.85亿吨,占中国原油进口总量的44%。

03

中石化为啥要做原油期权?

经常看到上市公司不务正业去炒股的新闻,那么上市公司炒期货算不算不务正业呢?

从上面数据来看,中石化这么巨大的原油进口量,在当前原油行情大幅波动的市场环境下,进行套期保值交易是十分必要的。

其实,上市公司从事期货业务并不罕见,比如格力电器。由于格力的空调主要原材料是铜,为了对冲风险,格力电器每年都会进行大宗材料期货套期保值业务并发布公告。

和格力电器类似,中国石化的原材料是原油,绝大部分原油也是靠进口,因此原油期货的价格变动,对公司的成本影响非常大。这是中国石化从事原油期货业务的必要性所在。

从某种意义上讲,期货就是公司的账外库存,可以在价格变动较大的情况下,和实物库存对冲风险。

也就是说,套保的主要意义是保障成本变动的风险,而不一定是为了获利。

回归本次zerohedge的交易。从方向上看,中石化买入了看涨期权,卖出了看跌期权(买call,卖put),本质都是做多,没问题;从数量上看,据传做了约7000-8000万桶期权,跟中石化每个月1.3亿桶的进口量相比,也不多挺正常。

也有人问,那中石化做套保,为啥不直接买期货,而是做zero hedge期权呢?

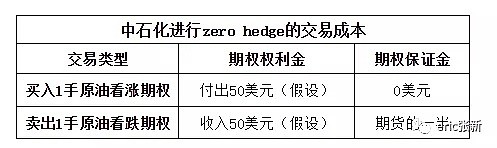

业内人士张新认为,主要原因是外汇。央企套期保值中,为了节省外汇,往往做一些期权交易。

zero hedge本质就是期权交易,买入看涨期权,只用付权利金,不用付保证金;卖出看跌期权,收到权利金,且虚值期权只收一半的期货保证金,两者同时操作,相当于只付半手的期货保证金,就可以做2手的看多套期保值,多节省期货保证金的外汇啊!

04

陈波听信高盛建议,看走眼了油价?

据说,联合石化的这次操盘失误源于在70美元的时候听信了高盛的建议看多原油,从而做出了错误的投资决定。

许多人说,这是一个愚蠢的决策。但是,我们查一下联合石化董事长陈波先生的履历:

1986年毕业于华东化工学院(现华东理工大),1993年加入联合石化公司工作至今,曾先后任联合石化公司原油部业务经理,联合石化亚洲有限公司业务经理、副经理,联合石化公司原油部副经理、经理,联合石化公司总经理助理、副总经理等职务。

陈先生多年在国际原油、天然气贸易和运输、国际仓储物流领域中工作,拥有丰富经验,并与世界主要产油商、大石油公司、大贸易公司保持良好关系。

可以说是科班出身的行业精英,应该比绝大多数人更了解市场,所以这个错恐怕不像大众理解的那么简单。

2018年9月底,陈波在年度亚太石油会议(APPEC)上称,鉴于全球市场当前的供需态势,原油价格在每桶60-80美元是正常的。他还表示,还表示,能效提高和技术变革意味着未来数年全球石油需求增长将减慢,之后会在2035年触及顶峰,这反过来也会拖累全球炼油产能增长放缓,预期到2035年将会达到56亿吨/年。

作为业内专家,他的预测是有一定道理的,而且很显然,这些言论并不仅仅代表他个人,同时也可能代表着中国石化这家企业的官方观点。

05

亏了那么多,中石化到底有没有错?

传闻联合石化交易的原油数量是3000万-7000万桶,预计损失可能50-150亿人民币。

在业内人士张新看来,任何只讨论期货盈亏而不讨论现货贸易情况的套期保值行为都是在“耍流氓”:

1)中石化做套期保值没有错

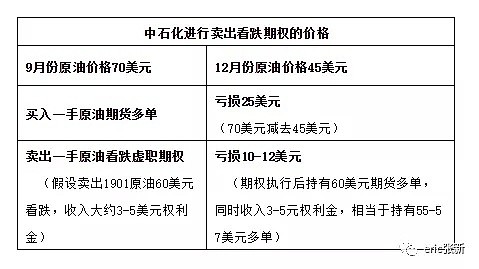

网传中石化在9月份原油70美元的时候进行套期保值,按照目前的市场价格,期权存在较大亏损,但进口原油现货只需要40美元,进口价格更便宜了。期权、现货相加,中石化在生产经营上可能并未出现过多损失。

反过来假设,如果现在原油现货涨到100美元,那么中石化虽然会在原油期权上大赚一笔,但是在原油现货进口中会增加进口成本,因此在生产经营上可能并未体现出过多盈利。

我们返回到今年9月,回顾当时原油市场,外部环境错综复杂,甚至出现了沙特记者被杀等事件,很难判断后续原油价格走势。连特朗普都无法预测原油涨跌、无法引导股市走势,更别说中石化的交易员们了,中石化在当时进行的原油期权套期保值交易,只是锁定经营成本,并不是为了投机赚钱,直观上并无过错。

2)中石化做卖出看跌期权也没错

部分舆论文章说中石化错在卖出了看跌期权(卖put),收益有限、风险无限,导致其巨额亏损。

但我认为这么说是不妥当的。一是因为外汇原因,上文已经说了。二是因为核算套期保值效果,卖put比直接买期货多单总体亏损更小(如下图)。

如果中石化直接在原油70美元时购买原油期货,到现在来看其损失每桶25美元。但如果按照卖出虚职看跌期权的话,其损失远小于直接购买期货多单。

总之,张新认为,中石化的交易的确可能存在过错,但过错不在做套期保值、卖出看跌期权这两方面。而是可能错在开仓时间、交易数量、止损设置,甚至是行政命令是否执行、是否汇报等方面。

06

跟2004年陈久霖的中航油亏损一样吗?

这一事件,也被市场视作“陈久霖事件”的翻版。

2003年起,陈久霖执掌的中国航油开始从事石油衍生品期权交易,2003年上半年一度盈利。但2003年第四季度,交易员做出错误判断,在国际油价上升的趋势中,出售大量看涨期权,给中国航油带来了巨额亏损。

但在张新看来,此事件和2004年陈久霖的中航油事件不一样:

中航油当年在市场上进行卖出看涨期权,即看跌交易。你一个原油采购方,手上没有原油,你还卖出原油,这不是玩投机么!适逢当年原油期货大涨,因此中航油严重亏损直至破产。

中航油的期权交易是严重违背了期货套期保值原则,是投机!而中石化的确是在期货套期保值,这不一样!

07

真正的黑洞,中石化的天量库存

交易亏损可能仅仅是冰山一角,因为期货只是账外的存货,真正的黑洞在账内的存货。

在最新发布的报告中,中金分析师Nelson Wang等人认为,中石化2018财年业绩将不及预期,这不仅因为子公司联合石化的交易损失,还因为库存上出现的巨额账面减值,中金预计2018年10月到2019年1月库存减值可能约150亿元。

而从见闻专栏作者路过银河的计算来看,这个数字可能更大:

据中国石化2018年三季报数据,公司的存货达到了2014年以来的最高值,金额超过2100亿元,距离2014年的2300亿存货只有一步之遥。要知道,2014年时的国际油价超过120美元。

三季报的出具时间点是9月30日,当时WTI原油价格超过70美元,中国石化的存货金额也在非常高的位置。其中有一半是原材料,根据中石化的主营业务,我们可以推测这些原材料绝大多数是原油。

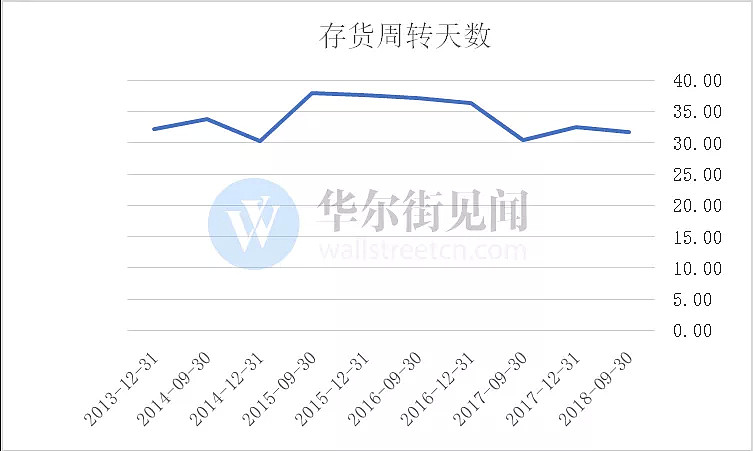

据公司历年财报,存货周转率大约在30天左右。

可以等效的认为,公司的存货从采购到加工成最终产品卖出,大约需要一个月的时间。整个四季度,平均每月下跌的金额差不多是10美元,降幅大约15%左右。

粗略计算,这2000亿的存货,光价格就跌掉了300亿。体现在2018年的年报上,就是300亿的存货跌价准备。

据公司2018年三季报披露,公司前三季度净利润758亿。而四季度的原油交易损失和存货跌价损失,可能就要吃掉公司前三季度一半以上的盈利。

在他看来,实际情况或许还要更差,由于公司对油价的误判,炼油板块和销售板块都大量购进原材料,囤积存货,四季度的存货跌价情况只会更加惨烈。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64