光大证券在英国被坑?连换三次董事,没人会说英文(组图)

草蛇灰线,伏行千里。

最近一个月来,“暴风”成为金融圈的关键词。暴风集团实际控制人冯鑫被刑事拘留,公司被列为失信执行人,夕日“妖股”面临退市。光大证券、招商财富等多家金融机构都被卷入这场“暴风旋涡”。

如今的暴风雷雨,早在三年前就埋下了祸根。2016年,暴风、光大、招商等多家金融机构花费52亿元联合收购英国体育版权公司MP & Silva(以下简称MPS),但该公司在2018年破产。

两年之内,几十亿真金白银收购的海外公司灰飞烟灭,当年的“明星项目”突然破产,到底发生了什么?众说纷纭,圈内各种阴谋论层出不穷:有人说外国创始人套现离场,将空壳公司留给中国人;有人说这么大的公司突然破产,难道是被做局套牢?

到底真相如何?《三联生活周刊》如此评价:“它几乎‘踩准’了每一个重大的时间节点:2014年的体育产业政策红利、2015年股市的暴涨暴跌、2016年的海外并购热;2017年外汇收紧,以及后来接二连三的金融爆雷潮。”

这起海外收购在国际上也备受关注,外媒提供了另一个角度。彭博社等外国媒体认为,MPS作为业内有名的版权公司,破产的根本原因是中资入局后经营不善,资金迟迟不到位、决策过程繁琐、董事成员不作为、中介行业不景气等问题直接导致了公司在两年内从如日中天走向了破产。

资本的问题要靠数据来说话。启阳路4号查阅了英国工商登记资料,该公司不是上市公司公开资料有限,但从2015年到2018年破产前的几十份公开资料,透露出不少疑点,值得深思。

疑点一:

外媒称:多名中方董事都不会说英文?

“一名与MPS有交情的业内人士直言,在两位创始人Silva和Radrizzani(简称为S先生和R先生)离职后,公司真正陷入困境。他们利用自己在业内的影响力和私人关系拿走一些单子。随着两位创始人的离开,(公司管理流程)变得更缓慢和混乱。”

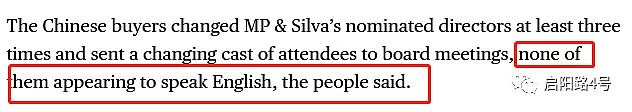

彭博社引用这名内部人士的消息称,中方资本入局后,至少换了三次指定高管,“出席董事会的中方成员一直在变,没有一个人看起来能说英文。”

图注:彭博社报道截图

“中方资本入局后,MPS更难拿下大单子。”外媒称,关于公司新投资和商业计划,高管层常常要等五个月才能得到光大和暴风的批复。

事实是否如此?从MPS的公司公告或许可以看出端倪,高管更替频繁,负责审计的会计事务所辞任,中方董事会成员先后被中止任命。

值得注意的是,MPS是私营企业,并不是上市公司,没有强制性的信息披露要求,因此公布的财务报告和公司公告都较为简单。

启阳路4号查阅了英国工商登记资料,重点关注了从2016年收购后到2018年破产的公告和财务报告。

第一个重要事件节点是在2016年9月30日,公司的两位创始人R先生和S先生在同一天发布结束任职公告。

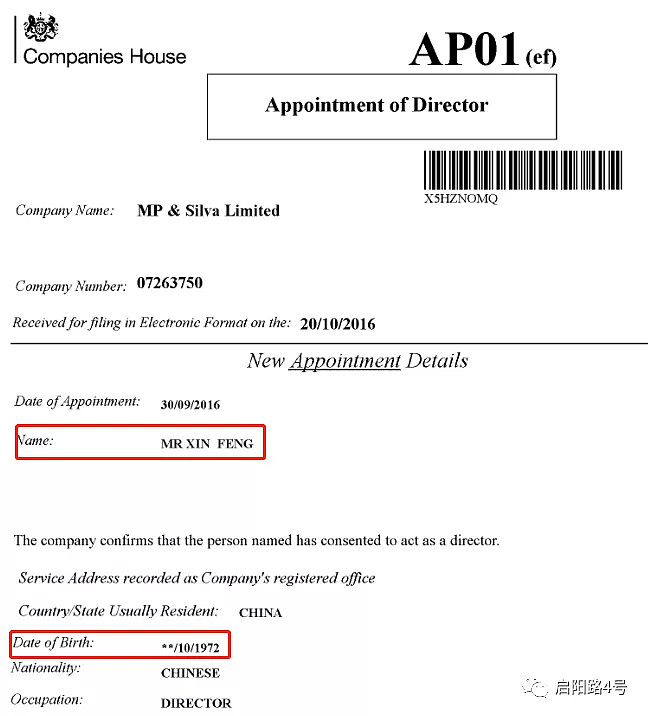

同一天三名中方代表被任命为MPS董事会成员:三人之一就是暴风集团实际控制人冯鑫,英文公告中的出生年月与媒体报道的1972年出生一致。

图注:冯鑫任职公告截图(国籍、出生年份均与公开报道一致)

另外两位分别是Ms. Jun Zhao(音译为赵君女士)和 Mr. Tong Xiang(音译为向同先生)。公告中并没有介绍三人的履历,只标明了出生年月、姓名和任职日期。有趣的是,除了冯鑫之外,赵女士和向先生都是年轻的“80后”,赵女士出生于1981年6月,向先生出生于1983年3月。

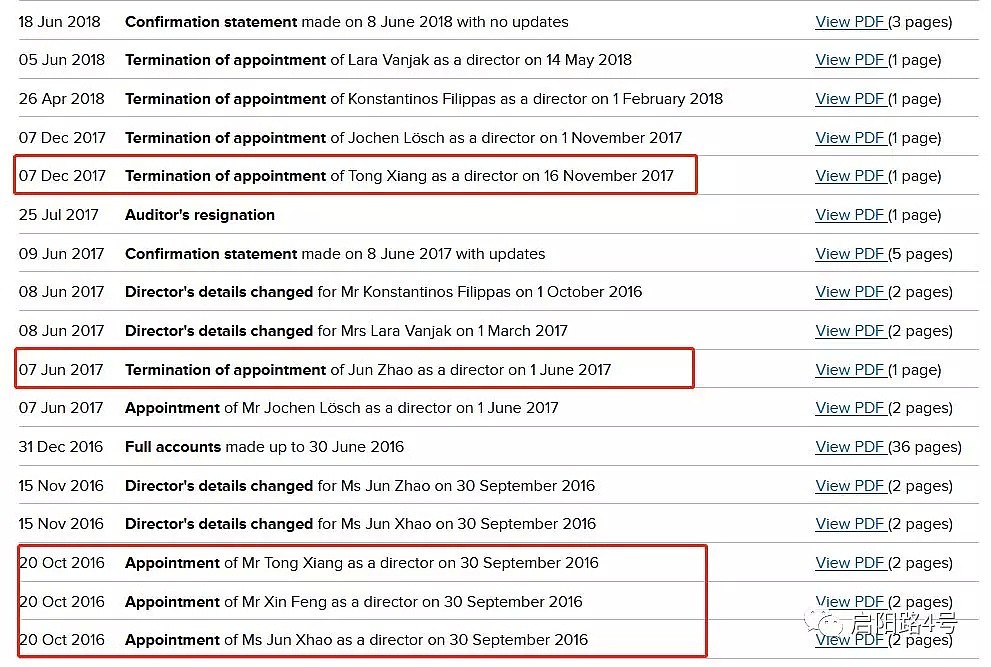

图注:公告列表页中详细列出中国董事的就任和离任日期

代表中方利益的董事会成员是否可能会如外媒所言“不会说英文”?

记者就此事询问某券商国际部的业内人士,他解释如果中方只是财务投资者,可能会安排一个董事会席位,但一般不会发表反对意见,尊重管理层意见,但也有中方资本在董事会上很强势,视情况而定。

“但很难想象中方委派到国外公司的董事或者高管完全不懂英文,这几年国内做境外收购也做的不少了,人员国际化水准很高,大投行的国际业务有不少是华尔街回来的人在操盘。没听说过这种情况。”上述业内人士听完外媒的说法后,表示非常震惊。

不管是否会说英文,赵女士和向先生的两位董事生涯非常短暂。2017年6月1日,上任不到一年后,赵女士在董事会的任职中止。2017年11月16日,向先生在董事会的任职中止。公告中并未注明中止任职的原因。

至此,三名中方代表两人被中止职务,只有冯鑫一个人保持董事会席位。

辞职离任的不仅有中方董事,还有审计师。2017年7月,负责审计的会计事务所发布了辞职公告,写到“我们确认没有与我们停止任职有关的情况,我们认为这应该引起债权人的注意。”

疑点二:

一年只赚14万欧,卖了中国52亿?

金融圈内有不少人质疑:52亿元收购的公司不到两年就破产了,是不是被骗了?

《财经》杂志引用暴风内部人士消息称:“这么大笔的收购做的非常草率,没有背景调查,参与收购的员工在收购完半年也陆续离开了公司。”

被收购的MPS公司是否是一个空壳公司?如何评估公司的资产质量?

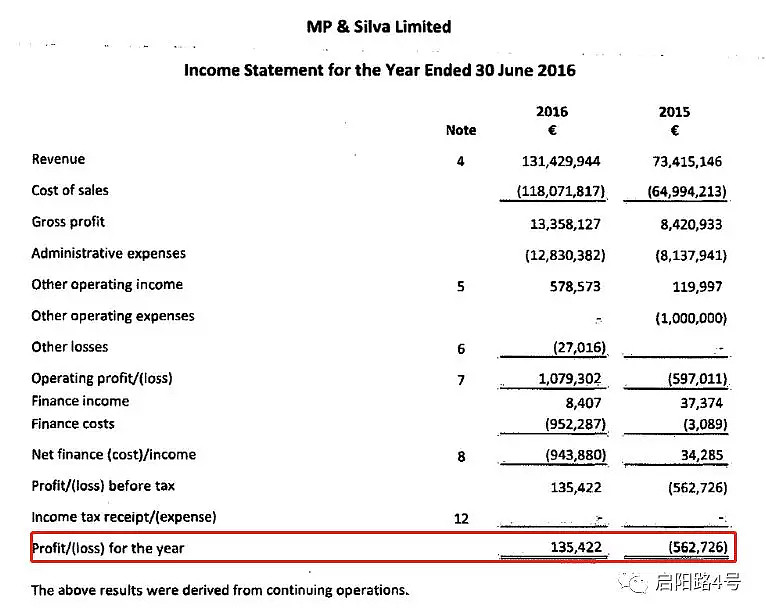

从公开资料来看,MPS最后一次公布财务报告是2016年年底(财年为2015年6月30日—2016年6月30日),此后两年都没有公开年报。而最后一次财报数据展现的是一个欣欣向荣的“小公司”。

何为欣欣向荣?核心财务数据保持增长。

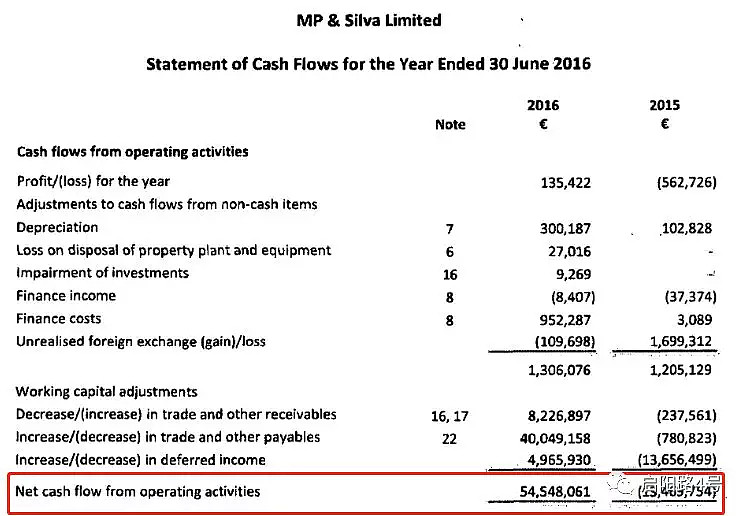

2016年实现销售收入1.3亿欧元,较上年增长79%,销售收入中99%来自于媒体版权收入。

图注:2016年利润表(单位:欧元)

利润扭亏为盈,2015年税后利润亏损56万欧元,2016年盈利14万欧元(折合人民币111万元)。

现金流充裕,经营性现金流由负转正,2016年经营性活动现金流为5455万欧元。账面上躺着大量现金,现金及现金等价物有3277万欧元,是上年度的三倍。

图注:2016年现金流量表(仅包含经营性活动现金流)

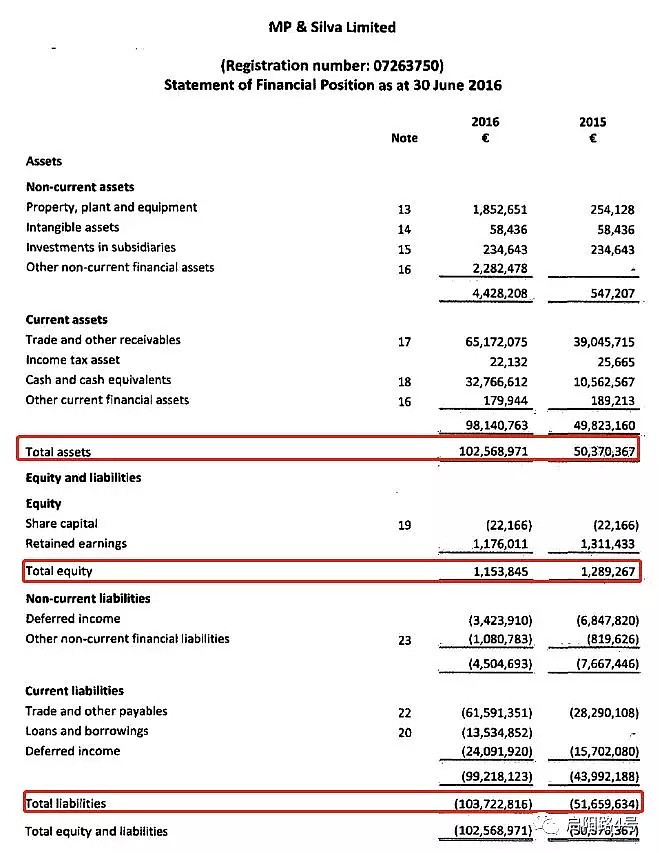

业绩虽然漂亮,但这家公司有一个根本弱点—资不抵债。

2016年报的资产负债表中显示,总负债为1.037亿欧元,总资产为1.026亿欧元,负债大于资产。而负债中最显眼的一项是应付款项(Trade and other payables),也就是该公司应该支付但尚未支付的版权费用,高达6159万欧元,占全部负债的超60%。

图注:2016年资产负债表(红色框内依次为总资产,所有者权益/净资产,总负债)

股神巴菲特曾经说过:“如果非要我用一个指标进行选股,我会选择ROE(净资产收益率),那些ROE能常年持续稳定在20%以上的公司都是好公司,投资者应当考虑买入。”这家公司的回报率显示达不到股神的要求。

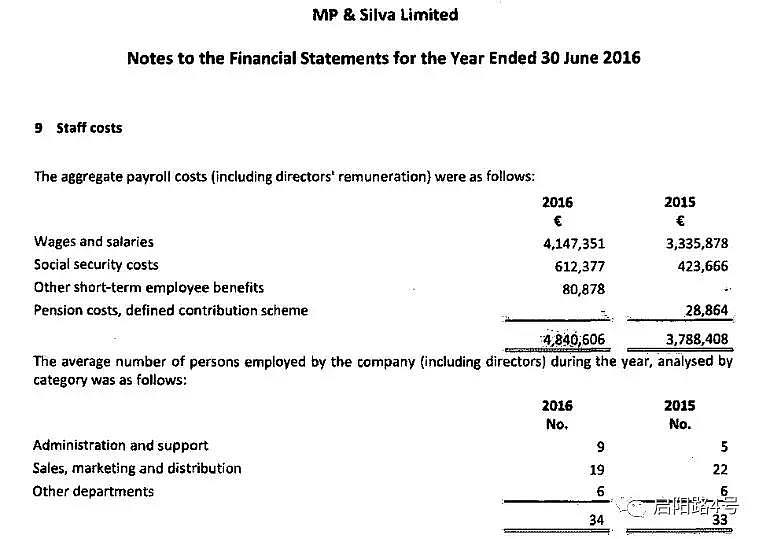

图注:2016年财报附注中显示2016年整体人力成本为484万欧元,雇佣了34名员工

只有34个员工,一年净利润只有14万欧元(折合人民币111万元)的公司,中国财团却花了52亿元买回来?超高溢价收购的到底是什么“宝贝”?值得注意的是,彭博社曾评论:MPS作为体育版权行业的龙头行业,在巅峰时估值高达10亿美金。

疑点三:

行业龙头,破产只花了半年?

中方资本愿意花超高溢价购买的“宝贝”到底是什么?简单来说,就是赛事转播权。

从公司性质来看,MPS可以看成一个版权“中间人”。各大体育机构将体育赛事的直播版权打包卖给MPS,MPS再转手卖给各大电视台。

三年前,在中方资本收购时,MPS正处于其巅峰时期,手握多个重要体育赛事的转播代理权,成为体育赛事转播领域的龙头企业,彭博社称其估值在最巅峰时高达10亿美元。

MPS是如何拿到这些转播权的?它成立于2004年,最开始收购一些意大利甲级足球队的国际转播权,到了2006年获得了大多数意甲球队的转播权。到2009年,公司拿到了欧洲足球联盟向亚洲电视台发行的转播权。2010年,公司总部搬迁至伦敦,开始与阿森纳合作。2011年,拿到了法国网球公开赛在泛欧洲区域的转播权。2013年,在包括中东在内的51个地区获得了英超联赛的转播权。公司还购买了一级方程式(F1)赛事在中东、北非和一些欧洲国家的转播权。2015年开始向北美扩张,购买了美国国家橄榄球联盟(NFL)在欧洲的转播权。

在被中国资本收购前,MPS拥有或曾拥有过意甲、英超、NFL、法网、F1的转播权。一个个说出来都名声显赫,难怪中方资本入局时被世界体育赛事的光芒闪瞎了眼,愿意支付高额溢价收购。

成也萧何,败也萧何。将它送上巅峰的是转播权,让它灰飞烟灭的也是转播权。

2018年公司陷入困境,被多个“强势甲方”中止合作,甚至告上法庭。7月由于未按时支付转播费用,英超联赛和苏格兰职业橄榄球联盟与公司中止合作。意甲向法院起诉,称MPS有逾3800万欧元的未支付费用,阿森纳中止合作。

而最厉害的则是法网--法网向英国高等法院请愿,要求依据《1986破产法案》清算MPS公司。法网放出“狠招”是因为欠费高达660万美金,这笔转播费本应该在6月30日到账,协商延期到7月25日,公司依然未支付,8月24日法网直接起诉,要求MPS破产清算后用其资产还清债务。

10月17日,英国高等法院判决MPS破产清算。至此,曾经的行业龙头灰飞烟灭。

MPS的破产前后不到一年,而这也是由于转播权本身的特殊性决定的。和医药行业价值连城的“专利权”相比,转播权本身属于“买高卖高”的项目,从体育赛事主办方高价购买独家转播权,再高价卖给各大电视台。虽然资金数额大,流水高,但毛利率并不高。

从2016年的财报也可以看出,哪怕是在巅峰时期,公司的营收1.3亿欧元,销售成本1.2亿欧元,毛利润仅为134万欧,毛利率仅为10%。

所谓:“顺势而为。”体育版权行业的“去中介化”趋势让公司处境雪上加霜。

电视行业整体的不景气,愿意付大价钱购买转播权的电视台越来越少,转播价格越压越低。另一方面,MPS与强势甲方之间签订的都是数年期的长期合同,也没多少讨价还价的空间。成本居高不下,销售日益低迷,中间人的利润空间越来越小。

还有很多甲方跳过中介,直接将转播权卖给电视台。彭博社在报道中引用了一位行业研究主管Richard Broughton的观点:“在体育版权市场,现在对中间人和中介的需求越来越小。体育联盟知道所有的转播电视台。”

疑点四:

为什么被坑最惨的是光大?

从2016年5月收购,到2018年10月破产,这场“跨国联姻”只维持了两年半。

开场是一个童话故事:中国资本迎娶英国贵族,中方背靠多个金融机构,英方手握多个顶级赛事的独家转播权,土豪和贵族强强联合。

结局落得两败俱伤:中国资本损失惨重,英国公司诉讼破产,跨国婚姻分崩离析,离婚后还要接着讨债。

“跨国婚姻”的失败到底该怪谁?

怪外国创始人不厚道?MPS的两位创始人在2016年9月离职,或许凭借人脉关系拿到了一些商业订单,但从2018年的几起关键性解约来看,转播权并不是被他人“抢走”的,而是因为未按期支付费用直接被甲方取消的。

该怪光大没有做好尽职调查,盲目投资?在这次投资中,光大出的钱并不多,却被坑的最惨。2016年暴风和光大资本联合发起上海浸鑫投资基金,从事收购事宜,意在加杠杆撬动大资金。

天眼查显示此基金的大股东是招商财富,出资28亿元;嘉兴招源涌津股权投资基金出资6个亿;爱建信托出资4亿元;鹰潭浪淘沙投资管理合伙企业出资3.15亿元;暴风集团出资2亿元;光大资本出资6000万元。该基金一共拉了14个投资人,光大和暴风用2.6亿元撬动了52亿。

招商财富出了28亿元,光大资本只出了6000万,为何被“坑”的最惨的却是光大?

因为招商财富当时多买了一份“保险”兜底,在入股时曾签订了一纸《差额补足函》。暴雷之后,这纸文件成为“免死金牌”。

入股基金的投资机构被分为三级:优先级、中间级、劣后级。光大证券在事发后发公告,称公司作为劣后方之一仅出资6000万元,但由于给优先级合伙人承诺差额补足义务,光大资本须出资近35亿元收购优先级资金持有的份额,并计提了15.21亿元资产减值损失,导致2018年的净利润同比下滑96.57%。而招商财富就是优先级之一。

这起事件导致了连环诉讼,招商银行起诉光大资本,索赔34.89亿元。光大起诉暴风,索赔7.5亿元。而暴风已深陷泥潭,自身难保,暴风集团实际控制人冯鑫因涉嫌犯罪被公安机关采取强制措施,北京市海淀区人民法院将公司列为失信执行人,名下已无可执行财产。

一位曾供职于大型券商的财务高管向记者解释了本案件暴露出的几条业内“潜规则”:

第一、对于光大这个级别的金融巨头,6000多万算小投资,不会引起总部高层特别重视,走完流程钱就出去了。如果是过亿甚至数十亿的资金,肯定要一层层审批过会,补足各种手续。而在爆雷时,这些法律文件能保命。

第二、出具《差额补足函》也是常规操作,甚至是必须动作,对招商这种拿出几十亿真金白银的大机构来说,没有这种担保函件,钱根本出不来。

第三、一般来说,为了对冲掉风险,会一边出担保函,一边做反担保。“光大的想法是为招商出担保,让暴风给自己担保,结果暴风直接暴雷了。”

值得注意的是这家基金的实际控制人是光大浸辉投资管理(上海)有限公司。上述业内人士指出,光大最初应该对这笔投资信心满满,投资不多,基金管理人也是自家人,每年还可以拿不少基金管理费。

光大证券被坑的最惨,但此次“看走眼”的却不乏一些名声显赫的金融巨头。

中国国际金融有限公司(CICC)和易界集团(DealGlobe)旗下易界资本为买方提供财务顾问服务,瑞银(UBS)担任MPS的财务顾问。

被坑了35亿,光大一边忙着诉讼,一边忙着追债,还要面临多位高管离职带来的人事动荡。

早在2018年7月,南华早报引用消息人士,称光大证券原董事长薛峰曾经在伦敦试图挽救公司,免于破产。半年过去,光大证券原董事长薛峰于2019年4月离职。8月,首席风险官王勇提出离职,他是光大证券薪酬最高的高管,2018年财报披露他的薪酬为408万元,比第二高的原董事长薛峰高出134万。

薪酬最高的两个高管都离职了。

股神巴菲特有句名言:“退潮的时候才知道谁在裸泳。”

在海外收购的高潮时,中国企业涌向海外大手笔“买买买”,中国资本拿下海外名企。开头是“春风得意马蹄急,一日看尽长安花。”

潮水褪去之后,才发现光鲜的并购背后损失惨重,千疮百孔。结局成了“惶恐滩头说惶恐,零丁洋里叹零丁。”

感谢光大证券请所有人上了一节海外收购风险课,学费花了35亿元。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64