金融泡沫严重 “制造业回美国”恐将带来经济灾难(组图)

本文转载自多维新闻,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

原本各方对COVID-19疫情的估算不过是经济增长中较大的“插曲”。虽然工厂停工、就业市场近乎崩溃,感觉比1930年代的大萧条还要严重,但疫情总会过去,一切都将恢复正常。经济增长就像下交流道休息的汽车,等回到高速公路后可以加速赶上。美国股市不仅拉出漂亮的V型反转,还再创历史新高,就是反映这预期。

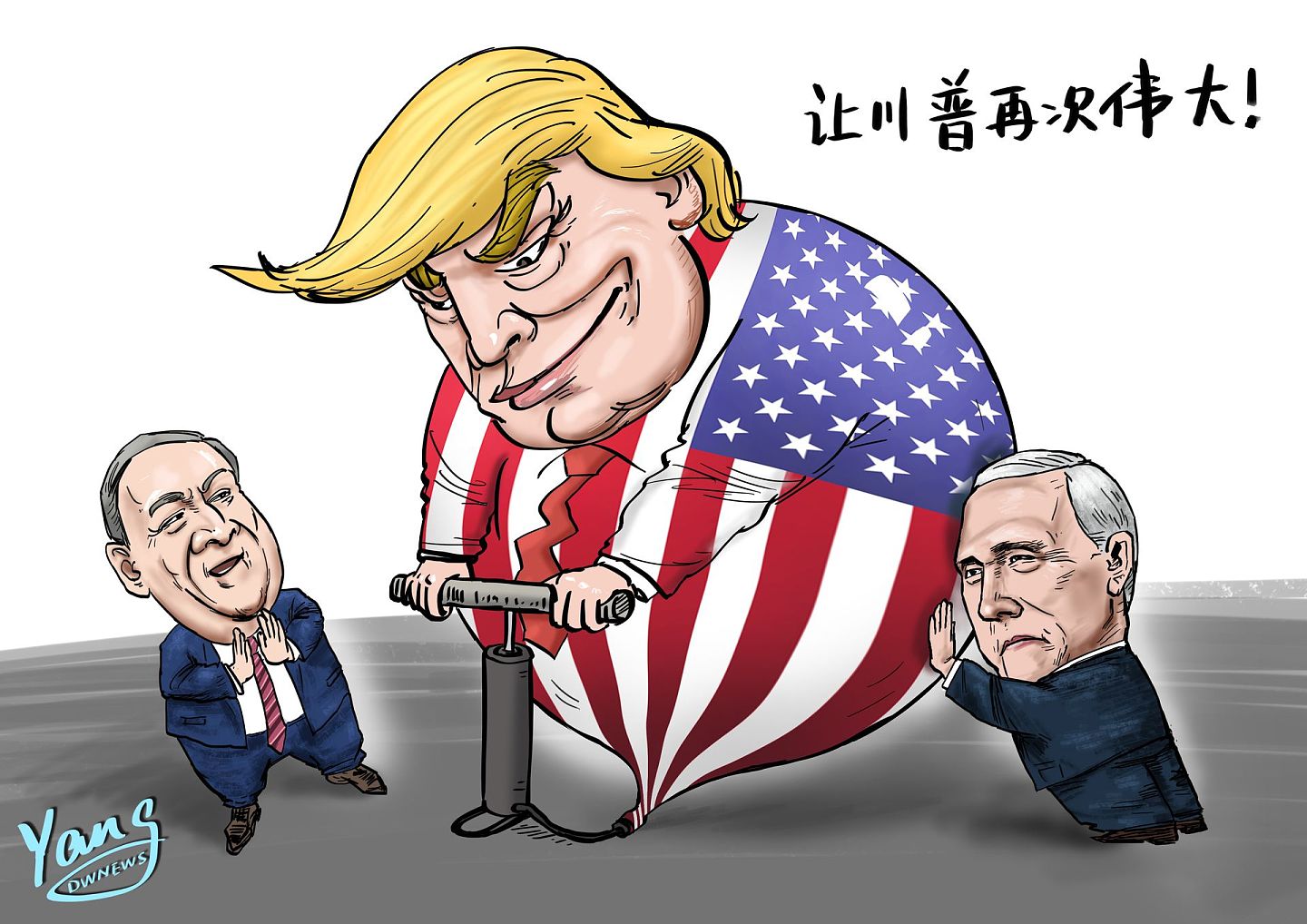

美股节节高,也让美国总统特朗普持续“膨胀”,同时美国经济风险也随之大增。

但后续的发展却不妙,不仅疫情迟迟不能趋缓,同时还改变一些事,可能回不到原来的正轨。改变了什么?从风险的角度观察,首先是美国联邦准备理事会(FED)无限制量化宽松(QE)与低利率环境,让美国债务不断增加,企业举债金额到8月底已达10.5兆美元,国债在这财年结束可能超过28兆。而台湾2019年的总生产(GDP)也才不过5,900亿美元。这由债务堆砌的繁荣一旦崩塌,2009年那场金融风暴只能算热带低压。

其次可能被低估的风险,是疫情受害者情绪移转,让美国民意对中国及中国制造的态度迅速恶化。7月份的一份民调显示,73%的美国人对中国有恶感。5月份的民调则显示消费者拒买中国商品的比例达40%。这份调查同时显示,如果制造商将业务移出中国,78%的人愿意支付更高价格;赞成提高贸易进口限制以刺激美国经济的比例,也高达66%。

这为什么是风险?因为这情绪如果继续发酵,将改变美中经济合作模式,拉高美国物价水平。然而美国债务总额高必须维持低利率,因此这看似只是人们愿意付出较高价格以购买“美国制造”的意愿增加,却可能改变低通膨、低利率环境,有触发经济灾难的风险。

还记得1970年代的“停滞膨胀”吗

看到灾难征兆的其实并不乏人。5月上旬,耶鲁大学教授罗奇(Stephen S. Roach)在英国《金融时报》发表“全球供应链中断可能导致滞涨重现”一文,提到成本推动型的通货膨胀曾在1970年代,造成通货膨胀同时伴随着经济停滞的“停滞性通货膨胀”现象。他指出启用成本更高的国内生产商将推高通货膨胀,停滞膨胀可能再度出现。

6月下旬,彭博社(Bloomberg News)举办一场在线投资会议,纽约大学教授罗比尼(Nouriel Roubini)的发言也判断停滞膨胀就在前方。他强调,经济去全球化、科技创新减速,但却被为救市而放出的钱海围绕,“最终通膨精灵就会从瓶里冒出来”。

“停滞膨胀”是个特殊经济的现象。原本经济学家认为,经济成长带动需求,需求增加使物价上涨;不可能出现一方面大家口袋里没钱,二方面物价却又上涨的怪现象。1970年代的“停滞膨胀”打脸了这个理论。

问题出在石油。1970年以前,石油价格一桶不到2美元,即便随着经济景气逐渐上涨,1973年初也不到3美元。然而1973年10月第四次中东战争爆发,石油输出国家组织(OPEC)宣布暂停出口,油价因而起飙。1974年突破10美元,1979年突破20美元,1981年初来到每桶39美元的历史高点。10年间涨了将近20倍。

能源是商品的重要成本,油价飙涨造成“成本推动型”的物价上涨。对生产者来说,就算价格变贵买的人变少,也要反应成本;对消费者来说,既然物价贵了那就少买一些。于是消费者减少消费、生产者减少投资,有效需求降低。经济因而陷入增长停滞与通货膨胀并存的“停滞膨胀”现象。

“停滞膨胀”既是经济异常,处理起来也就格外棘手。因为抑制通膨需要升息,刺激经济则要降息;那么到底是要升息还是要降息?当时Fed选择升息,决定先把物价压下来再说。既然物价一直涨,利率也就一直升。1981年油价创历史高点时通膨率来到13.5%,Fed也把联邦基准利率拉到21.5%的惊人水平,这才终于压制住通膨怪兽,但也付出经济急遽衰退的惨痛代价。1982年美国GDP负增长2.6%,失业率一度高达10.8%,创下二次大战后最差的历史纪录。

我们看现在。今年受疫情影响,美国经济一度按下暂停键,第二季GDP负增长高达31.7%。之后虽经济重启,但消费意愿却拉不起来,7月份消费支出年增率仍是负的2.82%,储蓄率则维持17.8%的高水平。现在大家比较担心的是通货紧缩,谈通货膨胀是不是搞错方向?

没错,疫情不确定让需求减弱,确实可能带动“通缩”,但这与成本推动的“通膨”并不冲突。事实上,两者先后出现正是“停滞膨胀”的特征。陷入通缩的孱弱经济因外生变量导入,例如1980年石油危机的影响,使物价转为上涨,才会造成这特殊的“停滞膨胀”现象。这提醒我们除了经济体系本身的变量外,还必须关注政治因素等外生变量的负面影响。美国有严重的经济隐患,经不起折腾。

美国金融泡沫如何愈吹愈大

美国的经济隐患是累积出来的,因此从1930年代的经济大萧条谈起,才能脉络清楚。经济大萧条缘起于1929年10月29日美国股市的突然崩盘。从现象看,是导因于Fed的货币紧缩政策。1928年Fed将基准利率从1.5%连续提升到5%,1929年再升到6%。将钱放在银行生利息似乎比在股市冒险更有吸引力。当敏感的投资者不约而同的从股市撤退,股市就崩跌。

海量发钱,美国股市繁荣的背后是更大的风险。(新华社)

那为何Fed要紧缩?因为利率低,企业与家庭扩大财务杠杆操作,已造成景气过热、通膨显著、资产泡沫化。Fed希望降温。

1976年获得诺贝尔经济学奖的傅利曼(Milton Friedman)因此批评Fed紧缩政策的错误。这位货币学派的领军者认为,经济大萧条一开始的股票崩盘只是一场普通的金融风暴,Fed持续的紧缩措施让市场流动性不足,引发系统性债务违约,继而坐视大型银行倒闭,使金融形势更为恶化,才会演变成大萧条。

虽然经济学各学派看法不同,但21世纪后傅利曼的理论已被Fed奉为圭臬。2006到2014年担任Fed主席的柏南克(Ben S. Bernanke)在2002年傅利曼90岁庆生会上演说时表示:“关于大萧条,你们是对的,是Fed做的不对,我们非常抱歉。可是感谢你们,我们不会再犯错了。”

因此当2008年次贷风暴让美国股市崩盘时,Fed一年内将基准利率从5.25%降到0.25%,并连续启动三轮QE,以大水漫灌式的流动性挽救经济。今年3月因疫情美股崩盘时,Fed也在一周内将利率降至接近零利率水平,并宣示QE无上限。

不过傅利曼或许没有想到,他提出的“货币宽松”解决方案虽然有效缓解危机,却同时让美国的金融泡沫愈吹愈大。放出去的钞票易发难收,Fed虽在2018年启动升息以及资产负债表的“缩表”回收流动性,但效果有限。这次大开闸门放水,Fed资产负债表到7月已暴冲到7兆美元,较年初的4兆增加了3兆多。也就是说,Fed为避免出现系统性债务违约,增发3兆多美元购买美国国债及部分企业债券。美国还有进一步纾困计划,企业也将继续举债,市场预估Fed资产负债表到年底可能突破9兆美元,占美国GDP比重将升至创纪录的45%。

要回头看才知道这泡沫到底有多大。2008年9月,Fed资产负债表只有9,000多亿美元,占GDP比重约7%。而后为因应金融危机,三轮QE让资产负债表分别增至2.3兆、2.87兆、4.5兆美元,规模暴增为4倍。美股道琼指数也从8,000点一路涨到30,000点,涨幅将近3倍。然而,2009年美国GDP为14.45兆美元,2019年为21.7兆美元;10年来美国总生产只增加50%。

Fed的“货币宽松”政策是以更大泡沫来解决眼前的泡沫危机,实际上是累积问题而不是解决问题。令人惊心动魄的金融泡沫目前全靠低利率维持,若受外生变数干扰迫使Fed升息,多年累积的经济隐患就可能一次爆发。

政客小看了“制造业回美国”的杀伤力

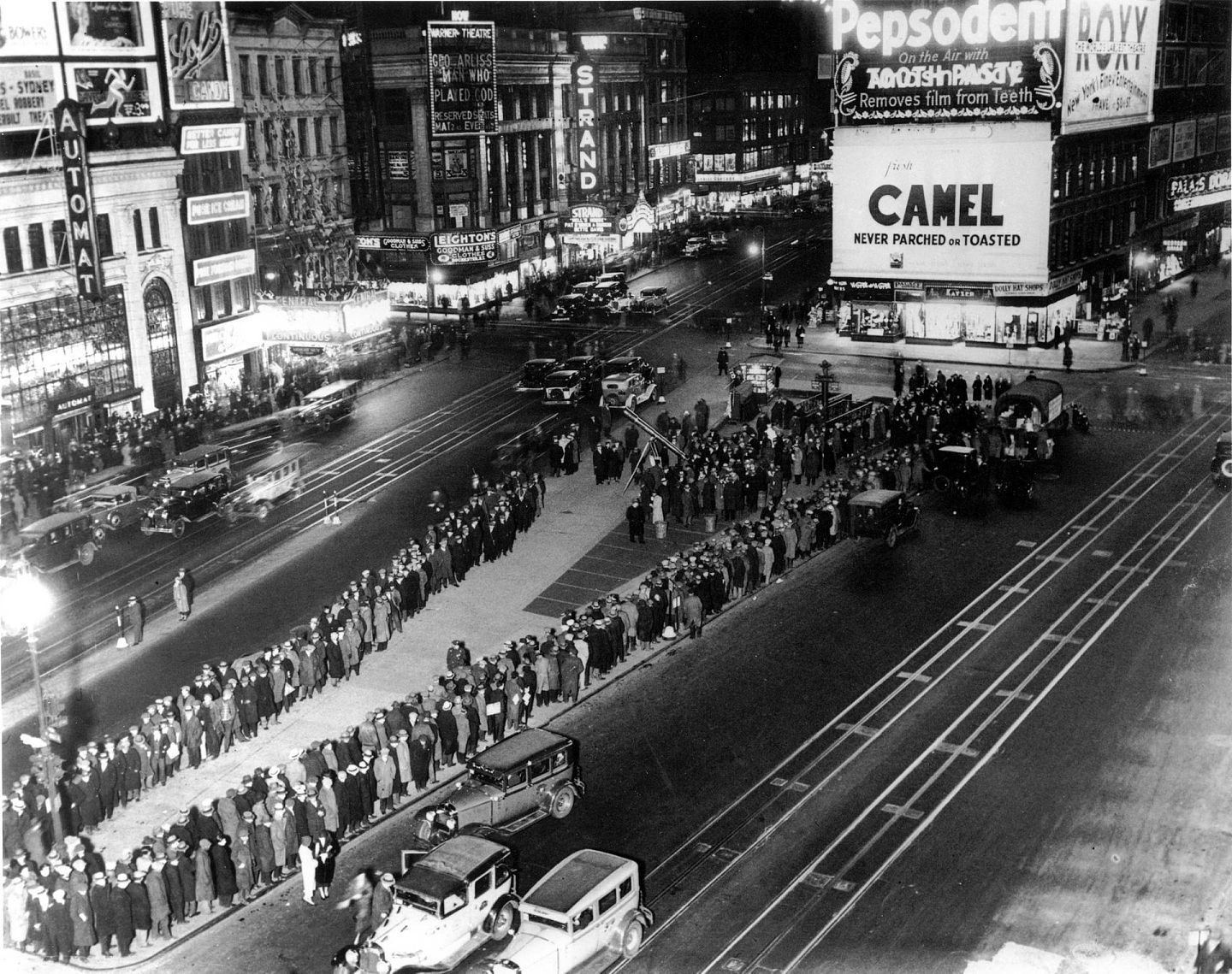

再回顾当年的经济大萧条。Fed的紧缩导致华尔街股市大跌与经济衰退,但政治性的外生变量导入,才加剧衰退至不可收拾。1930年美国国会因为经济衰退对农民造成伤害,因而通过《斯姆特 - 霍利关税法案》(The Smoot-Hawley Tariff Act)将20,000多种进口商品关税提升到历史最高水平。这个法案在胡佛总统批准后引发各国相对的报复性关税措施,使美国进出口规模骤降50%以上。史学家多认为该法案加剧经济衰退,是大萧条,甚至第二次世界大战的催化剂。

阻断中美贸易,恐怕没有人会因此受益。(AP)

当前美国民意不满“中国制造”,美、中进入全面竞争时代,美国是否也会通过类似的激进法案?特朗普(Donald Trump)阵营8月下旬发布“第二任期施政纲领”,其第3项即为“结束我们对中国的依赖”,包括:从中国带回100万个制造业工作机会、将工作从中国带回的公司给予税收抵免、允诺基本产业如制药和机器人回美国的费用100%补贴、联邦合约只给没有外包工作给中国的公司,以及要求中国对病毒传播到世界各地负完全责任。前几款影响还可控,最后一款就很难说。疫情如果迟迟不退,不排除美国国会立法限制“中国制造”进口以对中国究责。

这就是令人忧心的地方,政客们小看了连锁反应的杀伤力。当代以“中国制造”为主的全球供应链,是基于比较利益法则,透过自由贸易而自然形成。理论上“中国制造”是成本最低的生产模式。“美国制造”增加成本,而成本推动的通货膨胀将迫使Fed不得不提高利率,但现在美国债务总额太高,容不得升息。

美国国债在这财年结束可能超过28兆,以目前基准利率低于0.1%来说问题不大,但若回升到今年初的1.6%,利息负担将为每年4,480亿美金。回升到去年中的2.4%,增加为6,720亿。如果是1981年高点的21.5%,则美国联邦政府一年利息支出将高达6.02兆,而2020财年联邦总预算也不过4.7兆。再考虑这段期间企业与家庭增加的高负债,这将是无法想象的巨大灾难。

Fed当然知道问题的严重性,9月中旬的政策会议就提早公布新的利率前瞻指引,宣示现阶段将维持利率不变,直到经济达到充分就业,且“通膨率已攀升至2%,并可望适度超过2%一段时间”,以降低市场升息预期。问题是“制造业回美国”若成为趋势,Fed压得住通膨精灵吗?

“美国制造”必然增加成本,增加多少难以确知,因为除了供应链复杂,还要看定义与规定有多严格。不过有个现成例子可供参考。

1920年美国通过的《商船法》(The Merchant Marine Act),规定只有美籍船舶才能在美国港口间运输货物。这个被称为“琼斯法案”的法律对美籍船舶的定义为完全在美国组装、主要部件由美国制造,船东和船员至少75%为美国人。这使琼斯法案船舶成本异常昂贵,从墨西哥湾沿岸运送原油至美国东部的成本约每桶5至6美元,而其他船舶成本却只要每桶2美元。

这就是为什么“制造业回美国”将带来经济灾难。如果美国政客基于打压中国坚持一定要高标准的“美国制造”,则被点名的商品价格最后可能上涨100%甚或200%,通膨水平将升高至超过Fed所能承担的2%。如果真的发生,停滞膨胀出现,美国金融雪崩,进而向全世界扩散。那将是21世纪经济盛宴的终结,甚至下一次世界大战的催化剂,就如同1930年的《斯姆特 - 霍利关税法案》。能否从历史获得教训?就看人类的智慧了。

本文转载自多维新闻,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64