跌到谷底的地产基金,是价值投资良机,还是价值陷阱?

跌宕起伏的2020年即将进入最后两个月,澳洲作为疫情控制相对较好的国家之一,大部分州和领地的经济生活都已经逐渐恢复了常态。

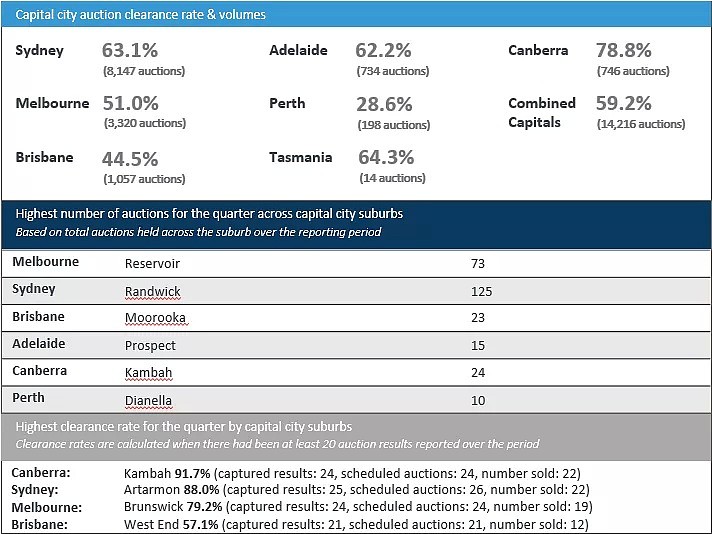

虽然疫情还没完全过去,疫苗也不知何时能够普及,但澳洲的房地产市场已经基本稳定下来,不少城市的拍卖清空率和房价指数,也开始出现积极的信号。

在今年八月的时候,我们曾经看过澳洲的地产公司发布的2020财年的报告(详情:年报季拉开帷幕,澳洲的地产公司都交出了怎样的答卷?丨澳房闲话),但当时大部分的年报都是截止到今年六月或是去年十二月份时的数据,因此并不能完全反应出疫情对于公司业绩的影响。

现在到了十月份,不少公司开始陆陆续续地发布今年三季度的业绩指引。

从我个人的观察出发,目前有不少大型的上市地产基金公司,由于以下三大因素,已经显示出了中长期的投资价值。

原因一

业绩复苏迹象明显

大部分地产基金在今年的二季度遭受重创,尤其是办公楼及商场物业,由于澳洲大部分公司的员工在当时改为在家办公,商场由于要控制疫情被迫关闭,这两类物业的收入直接陷入冰点。

而到目前,除了墨尔本之外,所有的首府城市抗疫已经取得了阶段性的胜利,CBD的人气也在逐渐恢复中。

这些体会其实不需要看什么公司报表,只要是生活在这里的人们,到大街上走一走,商场里逛一逛,自然会有真切的感受。

以我生活的悉尼而言,最近几周明显感觉CBD的人气开始变旺,一些热门的café,餐厅门口,又有人开始排队了,而从家里开车去市中心,M1和大桥上偶尔也会有堵塞现象出现,这甚至让我变得有些不习惯。

当然,这些现象也已经如实地从地产公司们的最新业绩中体现出来了。

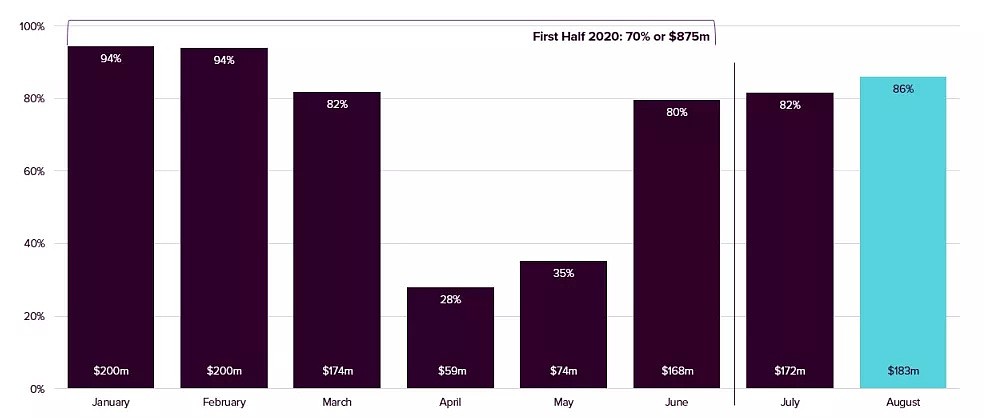

八月份,Westfield业主Scentre Group宣布,当月公司的租金收入为1.83亿澳元,为当月总计应收租金的86%,这是在今年2月份之后的最好表现。

而仔细看的话更是不难发现,Westfield商场的租金收入,受到严重影响的只有4,5两个月,之后的收租情况就一直稳定在应收账款80%以上的水平。

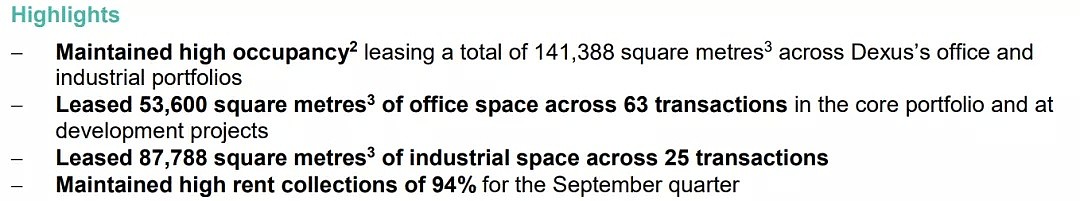

无独有偶,澳洲最大的办公楼业主Dexus集团,上周发布3季度业绩报告,宣布今年三季度公司的收租比例达到94%,并且维持全年分红比例为每股50.3Cents的水平。

当然,地产基金公司中还有一些特别的,如Goodman Group这样的以工业地产,数据中心为主营业务的公司,它们的业绩更是在疫情中不降反升,收到追捧,因此价格不但没有下降,还有所上升。

但与这些公司业绩出现回暖迹象形成鲜明对比的是,市场对于地产基金类的公司依然并不感冒,大部分资金和热点,依然在那些科技股以及医药等今年热备受追捧的行业中。

因此,地产基金的公司价值依然在低谷徘徊。

原因二

明确的安全边际

地产基金类公司值得关注的第二个理由,就在于它们当前的价格,具有明显的安全边际。

虽然人们对于传统地产类资产的前景看法不一,有些人认为它们的价值将永久性地被在家办公等新兴的生活方式所颠覆,另一些人认为它们的光芒和价值只是暂时被疫情所掩盖;但不论你的观点如何,一个事实就是当前的地产基金的价格的吸引力,是毋庸置疑的。

目前,包括以上提到的两家公司Scentre Group和Dexus之外,包括GPT,Vicinity等数家公司的交易价格,全部在公司净资产以下。

也就是说,如果这些公司今天关门歇业,将它们的旗下的有形资产全部拍卖,出售的价格都要高于今天的股价。

以股价低于净资产的价格投资一家公司,是巴菲特的导师,价值投资始祖格雷厄姆最喜欢的投资方式,因为它的安全性无可比拟。

但实际上,这样的公司在格雷厄姆那个资讯传播还要靠报纸的年代还有迹可循,然而在如今信息爆炸的时代,要发掘这样的投资机会已经变得越来越难,很多时候基本是不可能的任务。

也难怪,Dexus的老板Darren Steinberg在今年已经多次表示,如果公司股价长期在目前的低估徘徊,将不排除公司私有化的可能。

因为以目前的价格长期在市场上交易,对于企业这种以股东利益的最大化为存在目的的机构而言,是相违背的。

原因三

高分红比例

由于REITS公司的特殊性质,在澳洲要求每年向股东的分红达到盈利的至少90%,在目前的低价位下,公司的分红率可以说相当惊人了。

就像买房子分在意现金流和看重资本增值两个不同的派别一样,投资股票的人里,也分为同样的两种不同人。

对于有些人来说,资本增值是可遇不可求的,但只要一个公司有常年稳定的分红历史,那稳定而高比例的股息,同样可以让股东达到财务自由的境地。

目前AREITS中,分红率较高的公司包括但不限于:

● Stockland:6.03%

● Scentre Group: 9.96%

● Mirvac: 4.41%

● Dexus: 5.44%

● Vicinity: 11.81%

● GPT: 5.41%

● Growthpoint: 6.26%

…

很明显,今年以来受疫情影响股价跌幅越多的公司,分红率自然也就越高。

而如果是更在意资本增值的投资者,买入不受疫情影响的AREITS,分红比例自然也就越低了,比如Goodman目前的分红率就只有不到2%。

好了,讲完了目前投资AREITS的优势以外,按照“国际惯例”,我们自然也要来谈一谈风险。

光看以上的这些分析,很容易形成一个结论,即目前投资地产基金,并长期持有,不失为一种价值投资的方式。

哪怕你将大部分的资金分配给了特斯拉,买了Afterpay,但最好也留一些资金给房地产,这个不怎么光鲜亮丽,不会改变世界,但与每个人都息息相关的传统行业。

但我们需要警惕的,是投资中的价值陷阱。

即当一个公司或行业的基本面发生彻底性,永久性地改变,尤其是负面的改变时,价格越低就并非越值得出手。

巴菲特在今年亏本卖光了所有的航空股,不论它的价格掉了多少,他的操作不是补入更多,而是不论什么价格,一律清空。

对于地产基金也是一样,如果你不看好某个公司,或是这个行业的前景,那么不论价格多低,分红多高,也不应该入手。

只有当一个优秀的公司,优质的资产,遇到暂时性的,可修复的困难的时刻,才是投资人真正不可多得的入手机会。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64