除了加息75基点,本周美联储会议还有啥看点?(组图)

在美联储作出关键加息决定的前夕,美股齐跌约1%至两月最低,所有期限的美债价格集体暴跌,续创数年新低,短期欧债价格也纷纷下挫。

昨夜,10年期基准美债收益率一度跃升超11个基点至3.60%,刷新2011年4月来的十一年最高;30年期美债收益率也一度升11个基点至3.61%,创2014年4月来的八年最高。

被称为“债券ETF之王”的TLT年内暴跌29%,有望创其有史以来表现最糟糕的一年。

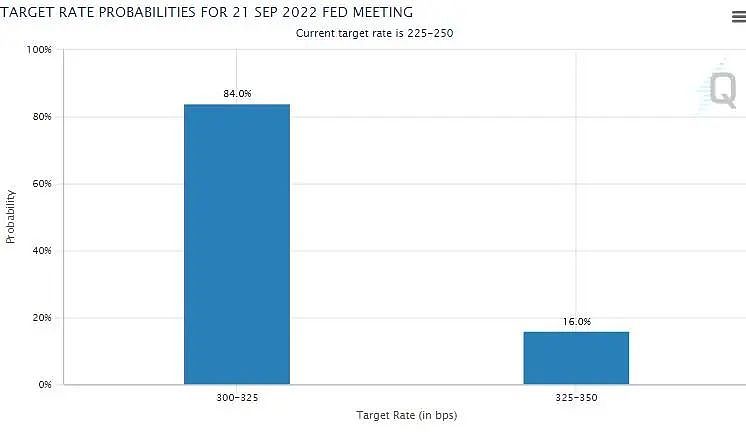

市场普遍预计,美联储将在本周的FOMC会议上连续第三次加息75个基点;然而在8月份的通胀数据高于预期后,交易员们已经对美联储加息整整100个基点进行了定价,可能性接近20%。

CME工具显示 利率期货市场预计周三美联储宣布加息75个基点的几率达84%

既然已经75个基点的加息已经在预料之中,本周美联储会议还有什么看点?

按照计划日程,美联储今年只在季度末的3月、6月、9月和12月四次会后同时发布联储决策者最新的经济数据展望,以及代表他们各自对未来几年利率水平预期的点阵图。因此,本周会议的主要关注点就落在经济展望和点阵图上。

点阵图比以往更重要 真正的货币紧缩路线图 经济展望可能有意外

对于关注6—18个月市场走势的投资者而言,点阵图及终端利率预测关乎美联储的累计加息幅度以及加息的持续时间。鲍威尔此前对本轮紧缩周期中利率能上升到多高一直含糊其词,其在7月份表示,美联储将“逐次会议”制定政策。

在上周发布的一份报告中,汇丰指出,如果美联储未来只有150bp左右的升息空间,那么单次加息是50bp还是100bp,差别都不大,因为再两到三次会议就能达到终端利率。言下之意,目前更值得关注的是美联储对点阵图及终端利率(联邦基金利率的峰值)预测。

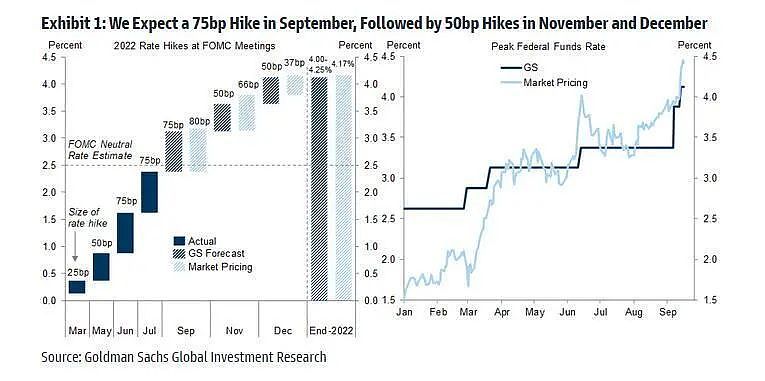

考虑到“高烧不退”的通胀率,目前市场预计最新点阵图及终端利率(利率峰值)将较6月预测显著上移。华尔街预计,9月份点阵图中2022年和2023年的利率预期中值将分别升至4.25%和4.5%(6月为3.4%和3.8%),终端利率将指向4.25%-4.5%区间。新的点阵图同时显示利率将呈现持续上升的趋势,而不是6月预测的在2024年降息。

市场的押注目前更为激进:本周债券衍生品的交易显示,投资者似乎预期美联储终端利率将在4.75%-5.25%之间,这将是2007年以来的最高水平。

今年6月的上次会后更新经济展望显示,美联储官员全线下调今明后三年的经济预期增速,全线上调三年间的失业率预期,上调了今年的个人消费支出价格指数(PCE)和核心PCE通胀预期。

目前投资者已经试图押注点阵图怎样暗示未来加息步伐,预计美联储官员预计加息可能对经济有多大影响。而且,任何意外都可能出现在美联储对通胀、失业率和GDP增速预期的经济展望中。一些经济学家预计,美联储这轮加息周期会对经济更有限制性,可能对经济有更严重的影响。

毕马威首席经济学家Diane Swonk认为,这是第一个真正的货币紧缩路线图。从美联储的角度看,他们正在进入紧缩的世界。

“这是真正进入了限制性的货币政策领域,我们将进入无人区。自20世纪80年代初以来,我们实际上没有过以收紧(货币)政策对抗通胀。他们(美联储)的目标是长期的(经济)放缓,那样让通胀缓慢下降,并且只会逐渐提高失业率。至于他们能否到达那个目标,那是另一个问题。”

摩根士丹利投资管理的全球固定收益宏观策略主管Jim Caron认为,通过增加衰退风险,能降低通胀的风险,因为这都是在减少经济体内的需求,是以未来经济增长减慢为代价的。

准备好美联储上调失业率预期 可能接近4.5%、明年超过5%

媒体指出,再加息75个基点后,美联储的政策利率将升至2008年金融危机以前的最高水平,接下来的收紧货币阶段将带来更大的风险,可能就反映本周公布的更新后经济展望中。这些经济预测将显示,美联储官员最近一直警告过的“痛苦”有多严重,比如失业率会升到多高。

自6月发布上一次经济展望以来,美国的通胀增长几乎没有缓和,这促使美联储决策者采取更激进的货币立场。这也让他们越来越怀疑过去对失业和通胀之间关系的估测,可能正是因此,他们现在才倾向,以更大程度放缓经济活动为目标。

德意志银行最近预计,美联储本周将公布,失业率最高接近4.5%。那将明显高于6月经济展望水平,当时联储预计今明后三年的失业率分别为3.7%、3.9%和4.1%。

本月初公布的非农就业报告显示,8月美国失业率为3.7%,创2月以来新高,七个月内首次环比攀升,假设劳动力总人数不变,失业率升到4.5%意味着失业者约增加130万。

德银驻纽约的高级美国经济学家Brett Ryan称,预计美联储还会兜售未来软着陆的情形,但将暗示存在衰退的高风险。

彭博经济学家Anna Wong、Andrew Husby和Eliza Winger认为,本次美联储经济预测总的主题将是,为更高的失业率做准备,因为在控制住通胀前,还需要更多次加息,以及将对经济有限制性影响的利率水平保持更久。目前市场定价体现的预期终端联邦基金利率为 4.4%,美联储决策者政可能会认为这是合理的定价。

毕马威首席经济学家Diane Swonk认为,美联储可能预计,到明年底失业率会超过5%。

媒体评论称,自新冠疫情爆发前以来,美联储官员的失业率预期中位值一直稳定在4%左右,假如上调这一预期,将意味着美联储货币政策委员会FOMC的看法明显转变。联储官员可能预计失业率会升得更高,这样才会和长线预测期间内通胀稳定在低位一致。

鲍威尔可能强硬表态 大体和上月末央行年会相同

上月末举行的杰克逊霍尔全球央行年会上,美联储主席鲍威尔一席简短的讲话直接扑灭市场的转鸽希望,吓崩美股。他强调“必须坚持加息,直至大功告成”,直言“历史记录对过早放松政策提出了强烈警告”,认为可能需要一段时间内让利率保持在限制性的水平。

讲话中,鲍威尔直接给市场对明年下半年联储开始降息的预期泼冷水,称6月时联储官员就预计,到明年底,联邦基金利率的中值略低于4%。

本月8日,在本周美联储会议静默期前的最后一次公开表态中,鲍威尔重申要坚持加息,直到成功抗击通胀,还重申,历史告诫我们不要过早地放松政策,并且坚定表示“我们需要现在就直截了当地、强有力地行动” 。

本周美联储议息会后,鲍威尔将举行新闻发布会。

贝莱德全球固定收益首席投资官Rick Rieder评论称:“我认为他(鲍威尔)在他身后竖起了一块布告栏,上面写着‘通货膨胀必须降下来’。我认为他会强硬表态。”

美国银行的首席美国经济学家Michael Gapen预计,鲍威尔发布会传递的讯息将大体上和杰克逊霍尔央行年会上的相同,将还是有关让货币政策有限制性,而且持续一段时间,总体目标是价格稳定。

而摩根士丹利投资管理的全球固定收益宏观策略主管Jim Caron认为,鲍威尔的言论可能不经意地显得鸽派,因为美联储已经有非常鹰派的倾向。

“我认为连续第三次75个基点的(加息)行动已经相当鹰派,他们(美联储)不必非常努力地带给市场鹰派。”

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64