两极分化!澳洲低收入房贷借款人处境艰难,而银行业可轻松应对任何损失(组图)

澳联储认为,大量房贷借款人面临严重的违约风险,但澳大利亚的银行将能够轻松应对任何损失。

澳联储最新的《金融稳定报告》(FSR)受到严格审查,海外银行倒闭引发全球担忧,而不断上涨的利率仍在给许多家庭和企业带来压力。

澳联储已更新了其上一份去年10月份的FSR中曾采用过的模型,该模型描述了家庭如何应对澳联储自去年5月以来实施的3.5个百分点的加息。

鉴于去年的模型假设现金利率约为3.5%,而最新模型使用的现金利率为3.75%,因此两个模型的结果仍然非常相似也就不足为奇了。

“在基准情景中,到2023年底,备用现金流量为负的借款人的比例——即预定的抵押贷款还款和基本生活费用预计超过家庭可支配收入的借款人——将达到15%左右,其中许多借款人预计已经处于这种境地,”澳联储指出。

这种“基准情景”还假设今年失业率仅略高于当前水平,收入增长4.25%,而生活成本则增长4.75%。

堪培拉的公务员Tess和她的家人都感受到了压力。

受到通货膨胀飙升和抵押贷款还款额大幅增加的侵蚀,她的兼职工资和丈夫的全职工资已经无法支付他们以前的开销。

“对我们来说,这意味着我们要坐下来说‘好吧,我们不去大型超市了,我们要减少名牌商品支出,我们不能买任何被视为非必需品的东西’,”她向The Business表示。

“而这很艰难,特别是对于有小孩的家庭来说。”

尽管他们是双收入家庭,薪资稳定,但他们已经从过去的舒适状态迅速转变为感觉“我们的生活中真的没有太多余裕”。

Tess解释道:“每到发薪日,我们都要想着‘好的,支付这个账单和那个账单,我们还剩下多少钱?’”

“我觉得我从来没有像这样花过这么多时间来审视财务状况,并认真考虑‘我们负担得起人寿保险吗?我们负担得起去看牙医吗?’”

“我觉得我们的收入还算合理。我不知道那些低收入者情况如何——对于他们中的一些人来说,处境肯定非常非常艰难。”

“不利情景”

但情况可能会变得更糟。澳联储还对一种“不利情景”进行了建模。在此情景中,即使利率保持在3.75%,但失业率到年底仍将攀升几个百分点至5.5%,就业不足率也会上升2个百分点,而工资增长和通货膨胀也都会低于基准预测,分别低0.75个百分点和1个百分点。

澳联储预测:“在‘不利情景’下,到2023年12月,备用现金流为负的借款人所占比例将略微增加至17%。”

澳联储一直从数据中得到安慰,这些数据显示,超过60%的贷款人在对冲账户和带重提功能的贷款账户中的余额相当于超过三个月的预定还款额,近一半贷款的缓冲额度相当于一年以上的预定还款额。

然而,这仍然有大约40%的贷款的缓冲额度小于三个月的预定还款额。

澳联储也承认,这可能会导致一大批借款人无法继续支付房贷,即使他们大幅度削减非必要支出。

"大约9%的借款人仍将面临[到2024年中期]耗尽储蓄的风险,即使他们以相对极端的数额(40-80%)减少非必要支出,"澳联储警告称。

在‘不利情景’下,这一比例仅略微增加至10%左右,这表明经济恶化并不一定会令许多借款人陷入严重困境。

利率长期保持高位将致更多家庭耗尽储蓄缓冲

此外,澳联储只考虑了明年年中之前会发生什么,而没有考虑如果利率在更长时期内保持在当前水平或更高水平会发生什么。

澳联储承认:“这项分析仅考虑了截至2024年中期的家庭储蓄缓冲额度,但如果高利率、通货膨胀或失业持续时间超过那个时间点,将导致更多家庭最终耗尽其储蓄缓冲。”

澳联储还透露,许多借款人将陷入“抵押贷款困境”,无法为他们的贷款进行再融资以寻求更低的利率,因为他们不再满足当前在更高利率下的还款能力测试要求。

数据表明,大约有16%的现有贷款在当前利率下无法满足还款能力评估要求。

然而,澳联储强调,它认为其关于负现金流的估计较为保守,因为许多家庭的收入增长幅度更大,削减开支的能力更强和/或拥有更多的储蓄,而不仅仅是依靠他们的对冲账户和带重提功能的贷款账户。

另一方面,这项研究仅考虑了可变利率房屋抵押贷款,而约有88万份固定利率抵押贷款将在本年度从通常低于2%的超低利率转为通常高于5%的可变利率。

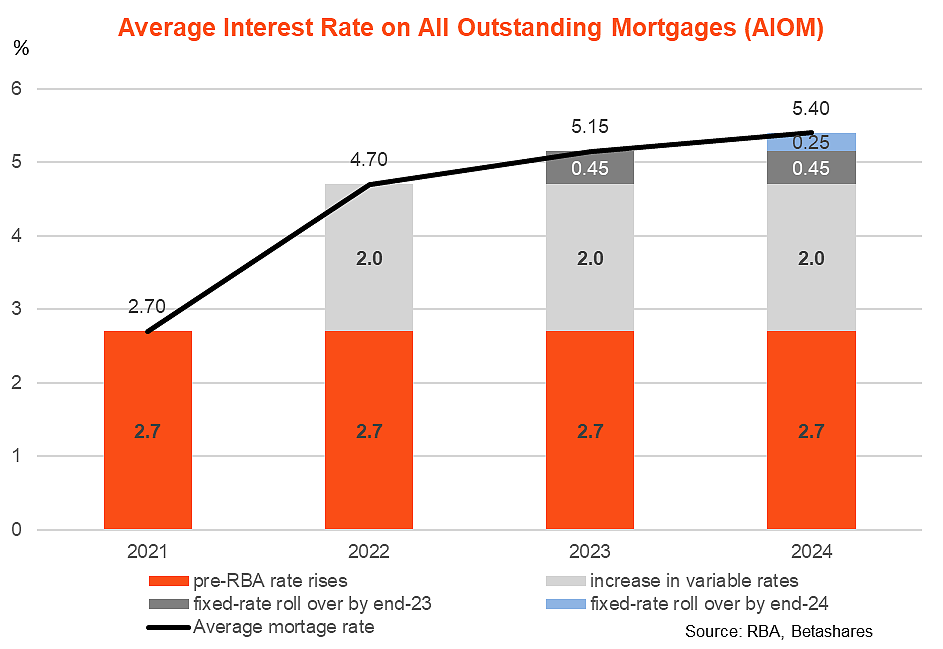

Betashares首席经济学家David Bassanese表示,澳联储上个月公布的对固定利率抵押贷款的研究显示,在今年和明年,固定利率抵押贷款到期将使住房贷款者支付的平均抵押贷款利率增加0.7个百分点。

“未来两年到期的固定利率抵押贷款的影响将相当于官方现金利率过去一年已经上涨的3.5%的三分之一,即大约再增加五次0.25%的利率,使得官方现金利率累计上升1.25%,”他指出。

“考虑到这种政策影响的滞后性,澳联储本月宣布暂停加息也就不足为奇了。”

低收入家庭面临更大风险

银行的研究表明,显而易见的是,在任何房贷违约浪潮中,承受最大风险的很可能是低收入家庭。澳联储指出:“由于低收入借款人往往有较低的备用现金流和较少的储蓄存款,因此他们通常更容易遭受支出超过收入以及储蓄缓冲额度不足而难以度过经济压力时期的风险。”

"首次置业者和相对于其收入而言负债较高的借款人,如果他们的备用现金流为负,也更有可能面临储蓄缓冲额度不足的风险。"

澳联储指出,迄今为止的加息已经令近一半的低收入家庭陷入了“抵押贷款困境”。

报告指出:“低收入抵押贷款人(定义为抵押贷款人中收入最低的那四分之一)中,将超过三分之一的收入用于偿还住房贷款的比例已从2022年5月首次加息前的约25%提高到了2023年1月的约45%。”

相比之下,收入最高的四分之一的借款人中只有约5%属于这一类别。

如果澳联储设想的失业率上升和就业不足的‘不利情景’成为现实,低收入家庭更有可能失去工作。

收入最低的那五分之一借款人失去工作的可能性至少是收入较高的那60%的借款人的两倍,而另外收入第二低的那五分之一借款人陷入失业的可能性则是收入较高的那60%的借款人的1.5倍。

而且相对来说,很少有家庭能够在长期失业的情况下维持他们的抵押贷款。

澳联储发现:“超过80%的失业户家庭备用现金流为负。而失去部分工作时间的家庭中,约有一半家庭的备用现金流为负。”

“大约一半的抵押贷款家庭在失业时如果保持目前的非必要支出水平,将有足够的储蓄缓冲额度来维持他们的基本支出和最低抵押贷款还款六个月以上。而如果失业的抵押贷款家庭将其非必要支出削减80%,这一比例将增加到60%。”

银行业几无风险

无论违约问题如何,澳联储和银行监管机构APRA都认为银行业不会面临重大损失风险,因为大多数住房贷款仍然有足够高的房价支撑。

金融稳定报告(FSR)指出:“如果房价从2023年1月的水平再下跌10%,则按价值计算,抵押贷款余额中净资产价值为负(即房产出售价格跌破未偿还抵押贷款余额)的比例估计将上升至2%。”

"这些负资产的抵押贷款(按数量计算)中,约有90%的抵押贷款有较低的预付缓冲额度,因此,如果这些借款人无力偿还债务,将面临较高的违约风险。"

如果这2%的抵押贷款在负资产状态下违约,即未偿还抵押贷款余额高于房产出售价格,那么这些抵押贷款可能会给银行和抵押贷款保险公司带来损失。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64