年内涨超5成,毛利率超100%,医疗板块这支“黑马”股跑出来了(组图)

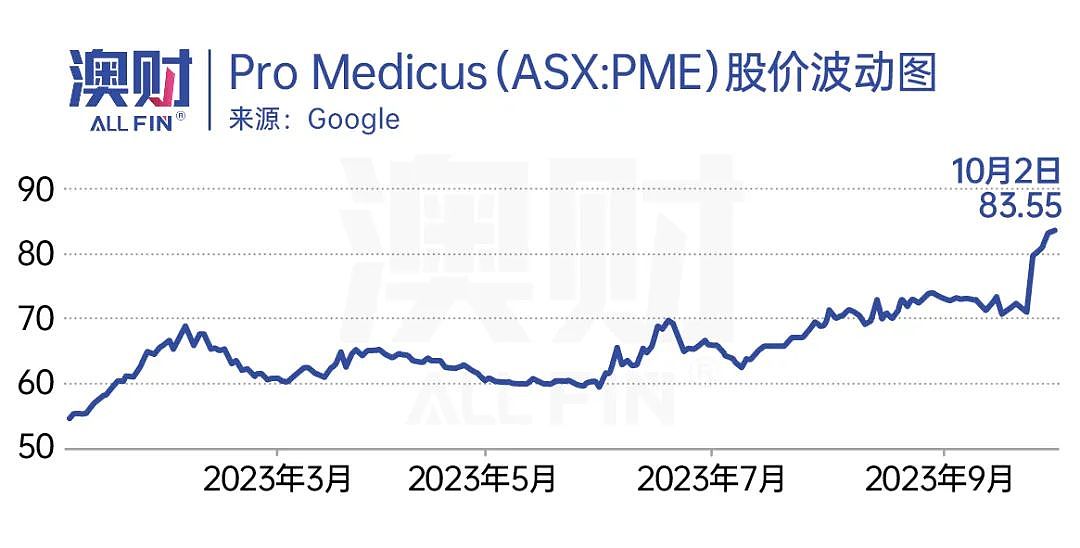

签下美国长期大单(与最大非盈利医疗机构),业务在竞争激烈的北美受到认可,股价单日跳涨12%,这家只有70余位员工的小公司估值突破80亿澳元大关。

它就是Pro Medicus(ASX:PME),目前已在医疗成像领域打出一片江山。

在医疗行业整体下行之时,这家公司股价可谓“鹤立鸡群”。

正因如此,澳财投研团队曾经多次介绍过医疗板块中PME这家极具特色的医疗科技公司,其一直以来都是以稳扎稳打的运营方式发展。

该公司两位医学背景的联合创始人持股超过50%,不进行过多的资本操作,资产负债表稳健到让人怀疑这是否真的是一家上市公司——这家公司从未借贷过。

本文就将系统梳理这家“佛系”医疗科技公司的现状,找出股价及估值不断上涨的原因。

1

较强的业务竞争力

作为一家医疗影像软件提供商,PME主打的产品Visage-7是业内首屈一指的医疗影像平台,在2023年2月获得了美国权威研究基金会KLAS所评选的最佳影像平台奖项。除了在影像技术上的行业领先外,其还有多方面相比于传统影像软件的优势。

实时传输数据

传统软件通常先将图片压缩再传输给诊所,这样的发送流程往往会影响结果,而Visage-7采用影像实时传输数据,大大缩减了整个诊断流程的所需时间。(影响数据实时传输所基于的GPU固件和AI算法相同,因此在未来还有使用AI进一步优化功能的潜力。)

提升了便捷性

Visage-7本身是一个桌面端集成的系统,包含了包括3D、4D成像在内的多个传统软件的功能,还自带了与手机App相连,让医生可以随时随地检查,为医疗机构带了极大的便捷。

在上述众多优势的加持下,Visage-7是目前带给医疗机构最大ROI(投资回报率)的软件,绝大多数用户在使用后会产生极高粘性,医疗机构的转换成本较高。

2

惊人的财务数据

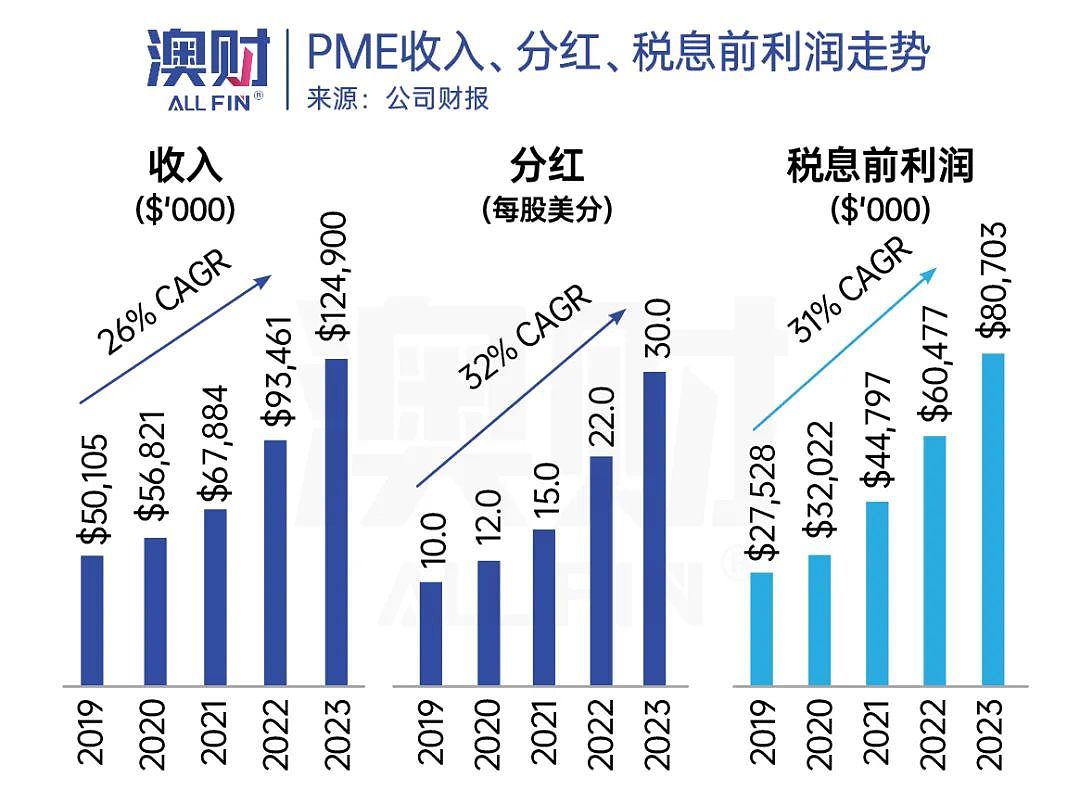

PME的稳健不仅体现在公司治理上,其收入与分红的稳定性不管在什么时期都非常令人安心。无论市场在经历如何动荡的局势,PME的收入依旧会保持增长。

在过去五年中,公司收入和年化增长率达到26%,每股分红年化增长率达到32%,在疫情发生时公司的收入依然没有衰减。

如果我们把目光投向这家公司的利润率上,可以发现这家公司拥有高达100%以上的毛利率。税息前利润(EBIT)率也高达64%,并且EBIT保持着年化31%的高增长率。

这样的数字放眼全球股市都是非常惊人的,那么PME到底是如何做到的呢?

首先,公司所面向的客户绝大多数都是超大型的医疗机构,这些医疗机构的合同一般为大额且长期。

就拿本文开头提到的PME最近期的大单为例:

Baylor Scott & White Health (BSWH)是美国最佳医院之一,也是美国最大的非盈利医疗机构,旗下包括了52家医院中的接近500个放射学专家。这单合同将会持续10年,共为PME带来至少1.4亿澳元的收入。

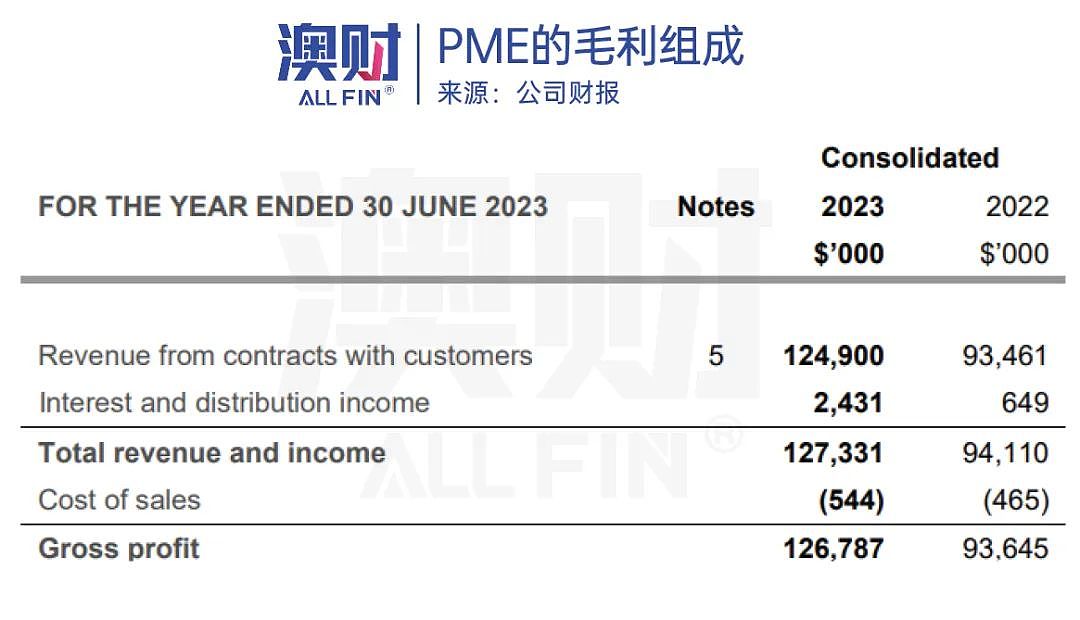

另外,在美国大型医疗机构中,一旦有越来越多的机构使用了Visage-7的产品并给出了正面的反馈,签下更多大型医疗机构的销售成本将会变得非常低,从公司毛利率中就能看出一二。

据财报数据显示,公司本财年共录的收入1.25亿澳元的收入,但销售成本仅54.4万,从中可以看出PME仅需一个专业的销售队伍为各大医疗机构进行问题解答和产品演示,没有任何不必要的额外开支。

同时,因为公司没有借贷、员工数量少、产品轻资产的特性,公司账上每年都会有大量现金留存,因此公司会使用剩余资金进行金融投资。

本财年公司共手握金融产品价值3024万澳元,相比去年增加了300多万。主要投资在一级市场的债券中,整体的回报率约每年8%。

那么这些金融产品的投资是否会让公司的流动性状况产生风险?

显然不会,PME为了追求稳定,本财年持有着9000万以上的现金,且相比去年增加44%!并且公司的应收账款也有着相当高的质量。

如下图所示,公司本财年共持有3965万的应收账款,其中80%都是在0-30天内,相当健康。

3

主攻北美市场

在讨论发展前景之前,我们需要先来回顾一下PME的业务分布情况:公司目前在澳洲、北美、欧洲都有分公司,其中澳洲和北美是公司的主要收入来源,各占45%以上,欧洲正在开拓市场阶段,另外澳洲也是主要研发团队所在地。

PME在澳洲的销售目前已经基本处于饱和状态,市场渗透率较高,今年收入增长9.4%,主要的收入增加都来源于旧合同的更新,和少量追加的小型合同。

当前的新增客户/销售增长的主力在北美,今年收入增长达到惊人的41.8%,超过澳洲市场的收入。公司为了更好地配合客户的需要,开始着手在美国建立研发中心,与多个客户合作进行科研项目。

欧洲部分则属于较为早期的阶段,目前在大型机构间的业务拓展并不顺利,今年还遭遇一家德国政府医院签订一年合约试用,之后不再续约的情况。

值得投资者注意的是,PME当前收入增速高于趋势平均,原因中一部分来自美元走强,此趋势还会维持一段时间,欧洲业务占比很小,虽表现停滞但对PME当前的情况来说无关紧要。

4

澳财投研观点

总体来说,未来公司的业务重点还将继续放在北美市场。2024财年开始,将会有越来越多基于使用量的合约生效,并且公司将在产品中使用越来越多的AI技术。

而相比于传统医疗影像软件,Visage-7对接市面上大多的公有云会更加容易,所以澳财投研团队认为PME在北美的业务拓展出现客户停止续约的情况概率较低。

随着本次与BSWH的订单签订,美国前二十大医院中已有一半是PME的客户,之后仍然有较大的业务拓展空间。

另外,对中型医院的销售往往会难于大型医院,因为这类医院收到的捐赠较少,对更新系统支付(即转换更先进的系统)的溢价更困难,这也是PME一直以来面临的难题。

澳财投研团队认为,随着越来越多大型医院的使用和背书,中型医院客户也会对PME产品产生更强的兴趣,因此对PME业务前景持长期乐观态度。

不过,虽然PME表现优异,但其所属的医疗板块本财年表现全行业垫底,大部分权重股在当前经济环境下业务逆风严重。事实上,当今市场行情下几乎所有板块内不同公司股价表现差异变得越来越明显,股市的投资风格越来越偏向于精选个股而不是板块投资。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64