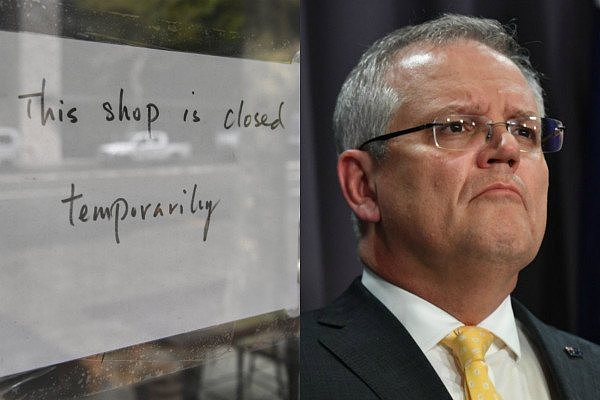

每两周$1500的JobKeeper补贴,具体细则问答解疑!(组图)

本文转载自澳洲第一传媒,仅代表原作者及原出处观点,仅供阅读参考

继联邦政府3月30日出炉了每两周补贴$1,500的JobKeeper Payment(保留工作补贴)后,想必您一定有不少的疑问。4月5日财政部出炉了更详细的解释文件。就大家特别关心的议题在此给大家分享一下政府的解释。

怎么看待营业额下降30%?

Q:我的生意是从3月中才开始受到影响的,今年3月比去年3月还没有下降30%,但是4月应该有下降的,这样可以吗?

A:可以的。

Q:我的生意是刚买入的新生意,没有去年的数据怎么办?

A:如果您营业额下降的说法是有根据的,税局是可以接受您的解释的。税局会要求您提供更多的证据,例如您可以提供当初买生意是对方出具的财务报表,或者您接手的这段时间正常的营业额的数据和受疫情影响后的数据对比等等。

Q:我的生意去年刚开始,没有什么营业额,今年才刚刚起步开始有营业额,怎么办?

A:·和第2个问题一样,如果您营业额下降的说法是有根据的,税局是可以接受您的解释的。税局会要求您提供更多的证据和解释。

Q:哪些收入算是营业额?

A:营业额的计算是按照BAS报表上的和GST相关的收入来计算的,包括有GST和GST Free的营业额,但是不包括Input Tax Supply(民宅的租金收入和财金相关的收入)。请注意,只有在澳洲境内的收入才可以算,海外的收入不能算。

我几时可以拿到补贴?

您的补贴最早可以从5月后的第一周之后可以拿到,每个月税局支付您一次,但是税局是可以倒回去从3月30日开始给这些补贴的。预计这个补贴会持续至2020年的9月27日。也就是说您得从生意的流动资金里先自己垫钱支付这些补贴给员工,然后等待1个月后,税局才会补还给您。

几时需要支付补贴给员工?

对于那些您继续保留并支付工资的员工,如果本来的工资就高于每两周$1,500, 您只要继续支付他们原先的工资即可。

对于那些您继续保留并支付工资的员工,如果本来的工资是低于每两周$1,500的(例如原先只有$800),您需要支付他们$1,500的工资。

特别值得注意的是,对于那些3月份已经被裁员但是您又想要为之申请补贴的员工,您必须先给这些员工从3月30日开始的第二周(结束日是4月12日)一结束就支付$1,500的工资,然后接下来每两周支付$1,500的工资。

如果我没有资金先垫资,怎么办?

您可以去银行申请流动资金贷款。另外税局在您递交了3月季度的税表后会给您相当于代扣代缴工资税金额的补贴(有些小生意可以马上拿到1万的补贴),这些资金您可以先用于生意的费用支付。

哪些员工符合条件?

3月1日就在您的员工登记册上的全职员工,兼职员工,或者已经为该生意服务超过1年的零时工

是澳洲公民,澳洲PR, 或者新西兰444签证持有者(工作签证,学生签证都不行)

大于16岁

是税务居民

没有在其他雇主那里拿JobKeeper补贴

不能再拿Centrelink JobSeeker补贴

如果已经被裁员,您必须重新召回他们

$1,500的补贴需要扣税吗?需要交养老金吗?需要申报吗?

需要扣税。每两周税前$1,500, 扣税$192, 税后$1,308。这部分的补助您可以选择缴纳或者不缴纳养老金,不过原先您就已经给员工工资的那部分的养老金还是需要交纳的。这些补贴的支付需要通过STP申报给税局。您必须通知这些员工您为他们申请了这项补贴。

举例说明

张先生目前还是继续在为您工作,您给他的工资是每两周$1,000, 扣税$72, 税后$928, 养老金金额是1000X9.5%=95.

现在由于有补贴,您需要给他每两周$1,500的工资,扣税$192, 税后$1,308。养老金您可以选择还是继续缴纳$95, 也可以选择按1500X9.5%=142.50来缴纳。

您必须先将补贴在没有收到税局的现金前就支付给张先生,然后每两周将这些信息通过STP申报给税局。税局会在1个月后把1500X2=3000的补贴付给您。

我必须把员工的工资STP吗?

税局是通过您的STP(single touch payroll)申报的工资信息来处理这个补贴的。如果您没有做STP的话,必须通过纸质递交由人工审核的途径来完成。对于拿到补贴的员工,您必须将他拿到补贴的信息每月申报给税局。我们建议雇主还是尽快开始STP.

我新接手了一个生意,原先的零时工算吗?

如果您新接手了一个生意,原先的零时工一直为这个生意连续有规则地服务超过了一年,那么也可以算的。

自雇人士要符合哪些条件?

自雇人士必须符合以下条件:

· 预计营业额已经或者就要下降30%或者更多

· 在2020年3月12日之前就有ABN, 并且满足以下条件:

在2018-2019财年中有营业额并且将营业额申报在个税中,已经在2020年3月12日之前申报了个税(或者在税局允许的可以延期的日子里申报了个税)

或者:

在2018年7月1日至2020年3月12日之间有营业额,并且将这些信息在2020年3月12日之前申报给了税局(或者在税局允许的可以延期的日子里申报了这些信息)

· 积极地经营生意

· 不能从其他地方申请了JobKeeper的补贴(例如从其他生意中或者作为员工从雇主中获取了JobKeeper的补贴)

· 在2020年3月1日至少已经16岁

· 在2020年3月1日是澳洲公民,或者澳洲PR, 或者是新西兰444签证持有者

我们是合伙人形式运作生意的,怎么办?

如果满足上面自雇人士的条件的话,合伙人中可以选一位合伙人去申请补贴,其他的合伙人就不可以再通过合伙生意去申请领取了。当然合伙生意里雇佣的非合伙人的员工是和其他员工一样待遇的。

我过去只是拿公司的董事费,怎么办?

符合条件的公司可以选一位董事去申请该补贴,其他的董事就不可以再通过这个公司申请了。

我过去只是拿公司的分红,怎么办?

如果股东是真正在公司里工作的,但是没拿工资只是拿公司的分红的话,公司可以选一位这样的股东去申请该补贴,其他的股东就不可以再在这个公司申请了。

我们是以家庭信托形式运作生意的,怎么办?

如果满足上面自雇人士的条件的话,家庭信托可以选一位受益人(不能是公司)去申请补贴,其他的受益人不可以再通过家庭信托来申请领取。当然家庭信托生意里雇佣的员工是和其他员工一样待遇的。

我们拿的是租金收入,可以申请吗?

不可以,必须是运作的生意才可以申请。

自雇人士该如何申请?

税局会要求您通过网上申请,您需要提供您的ABN,税号和生意运营的各种资料。

我是自雇人士,还有一份工作,可以申请吗?

一个人可以从一处获得补贴。如果您通过自己的生意获取了补贴,您允许同时还有另外一份工作的收入,但是您不能从那份工作的雇主那里再领取一份补贴。

点击链接,实时关注你身边疫情动态。留意高危区,在澳华人齐心协力度过疫潮!速戳实时疫情地图 >>

专题:新冠疫情在澳大规模爆发进入专题 >>

澳洲官宣:将设立全国疾控中心!2026年1月1日起运作(组图)

澳洲发现新冠新变体,恐致夏天病例激增!专家:疫苗保护减弱(图)

新冠变异毒株“XEC”登陆澳洲!专家科普来了(图)

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64