了解美股杠杆ETF,长期持有的风险是什么(组图)

ETF是在交易所交易的包含一些股票、跟踪某支指数的衍生产品。自从该产品出现后,因一些投资者没有足够多的精力去研究各公司的业绩和未来发展情况,以及避免个股的一些突发状况,例如股东减持或财务造假,他们会选择投资ETF。而ETF的种类有很多,以美股为例,分行业的ETF有XLF(金融)、XLK(科技)、XLE(能源),XLP(必选消费),XLY(可选消费)等,这些ETF的代码前缀相同,均为道富环球发行的股票型基金。

本篇主要介绍美股杠杆ETF,常见的有2倍或3倍做多/做空的杠杆类ETF,例如ProFunds Group发行的ProShares Ultra(两倍)和Proshares UltraPro(三倍)股票型指数基金。其中比较热门的有两倍做多纳指ProShares Ultra QQQ(QLD)和三倍做多纳指ProShares UltraPro QQQ(TQQQ),以及在看空大盘时买入两倍做空纳指ProShares UltraShort QQQ(QID)或三倍做空纳指ProShares UltraPro Short QQQ(SQQQ)。

QLD和TQQQ的波动分别为纳指100每个交易日涨跌幅的2倍和3倍。例如,纳指100当日上涨1%,QLD上涨2%,TQQQ上涨3%。然而,杠杆ETF相较于普通的ETF具有较高的持仓风险,例如杠杆损耗、融资利息、管理费等。

所谓杠杆损耗,假设投资者以1000美元买入TQQQ,因使用三倍杠杆因此融资额为2000美元,总资产3000美元。当日纳指100上涨1%,TQQQ上涨3%,总资产为3000(1+1%)=3030美元。由于杠杆ETF存在每日再平衡机制,即保证第二天追踪的价格仍为前日3%的涨幅,因此会按照最新净资产的三倍进行融资,即1030*3=3090美元。如果第二天指数下跌1%,TQQQ下跌3%,总资产为3090*(1-1%)=3059.1美元,扣除融资的2060美元后的净资产为999.1美元。

如果近期大盘指数持续震荡,则意味着你将持续承受杠杆损耗,以及融资利息等交易成本,最终换来的结果是指数在这段时间并未出现明显涨跌,但投资者持有的杠杆ETF净资产是不断下跌的。

然而,如果碰到单边行情,持有杠杆ETF也会放大你的收益。

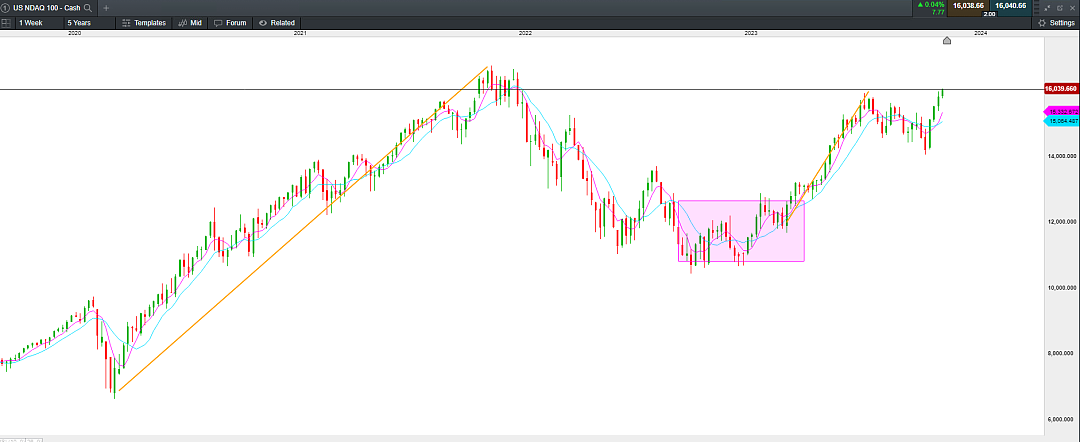

以下图为例,纳指100自2020年3月触及最低的6650附近后,在2021年11月达到最高的16770,涨幅达152%。TQQQ在这段时间从8美元上涨至91.7美元,涨幅达1046%。在去年10月指数触底后,纳指100在2022年10月 – 2023年3月整体处于震荡向上,而TQQQ持续磨底,表现差于纳指100。但TQQQ在3-7月从20涨到47美元,纳指100从11680涨至15930,TQQQ收益更大。

因此,如果想参与杠杆ETF并长期持有,应需等待单边的牛市或熊市。若碰到盘整或大的波段行情,更适合短期交易。

纳指100三倍做多ProShares UltraPro QQQ(TQQQ)—— 周线图

来源:CMC Markets(11月21日)

纳斯达克100 (NDAQ 100 Cash) —— 周线图

来源:CMC Markets(11月21日)

如果您有任何关于市场的疑问,请将问题发送以下邮箱[email protected]

CMC分析师的周一放送

每周重要经济数据,财经事件整理;实盘市场走势预测;技术分析教学;宏观经济分析;交易心理和仓位管理教学,由CMC Markets市场分析师Leon Li 为您讲解。

时间:11月27日

奥克兰时间21:30 悉尼时间19:30 北京时间16:30

扫一扫以下二维码,

注册CMC Markets每周一的市场行情分析讲座

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64